سوئینگ لو و سوئینگ های و درک بهتر آنچه که در مارکت رخ می دهد

همه ی تریدرها قادر به تشخیص سوئینگ ها هستند اما معدود افرادی قادر به توضیح چرایی آن می باشند. اگر تریدرها دلیل شکل گیری سوئینگ ها را بدانند این ادراک به آن ها اجازه می دهد تا در رابطه با تشخیص اینکه احتمالا مارکت به کدام سمت حرکت خواهد کرد و آن ها باید سفارشاتشان را کجا قرار دهند، تصمیمات خیلی بهتری بگیرند.

کلید کسب سود از بازار فارکس توانایی درک این است که چرا بعضی چیزها اتفاق افتاده است. هر چیزی که شما در چارت مشاهده می کنید از کندل ها گرفته تا سویینگ ها به دلیلی خاص شکل گرفته اند.

فهمیدن دلیل اینکه چرا این چیزها شکل گرفته اند به شما اجازه می دهد تا از آن واقعیتی که در مارکت در حال رخ دادن هست تصویر واضح تری در راستای تشخیص رویدادی که در آینده نزدیک امکان رخ دادن آن می رود داشته باشید.

متاسفانه بیشتر تریدرها نمی دانند اتفاقاتی که در چارت می بینند به چه دلیل رخ داده است، تقریبا همه قادر به تشخیص الگوهای کندلی در چارت هستند اما تعداد کمی قادرند که به شما بگویند چرا این الگوها شکل گرفته اند.

چه چیزی باعث بوجود آمدن سوئینگ ها در مارکت می شود

سوینگ ها در سرتاسر چارت ها مشاهده می شوند، هر روزه ما حتما شاهد حداقل یک سوئینگ های یا سوئینگ لوو در چارت خواهیم بود. اما نکته ی جالب توجه اینکه من هنوز به یاد نمی آورم یک کتاب یا مقاله ای درباره اینکه چرا سویینگ ها شکل می گیرند مطالعه کرده باشم!

در طی این مقاله من توضیح خواهم داد که چرا سوئینگ ها اتفاق می افتند؟ شما از دانستن اینکه تشخیص چرایی بوجود آمدن سوئینگ ها خیلی ساده است خوشحال خواهید شد ، لازمه ی آن فقط دانستن این موضوع است که بانک ها کی و کجا سود های خودشان را برداشت و یا سفارشات خود را قرار می دهند که در واقع همین دو عامل باعث بوجود آمدن سووینگ ها در چارت می شوند.

خب! بیایید با دلایل اینکه چرا SH و SL وقتی که مارکت در یک روند نزولی قرار دارد یا در حال ساختن سوئینگ های پایین تری است، شروع کنیم.

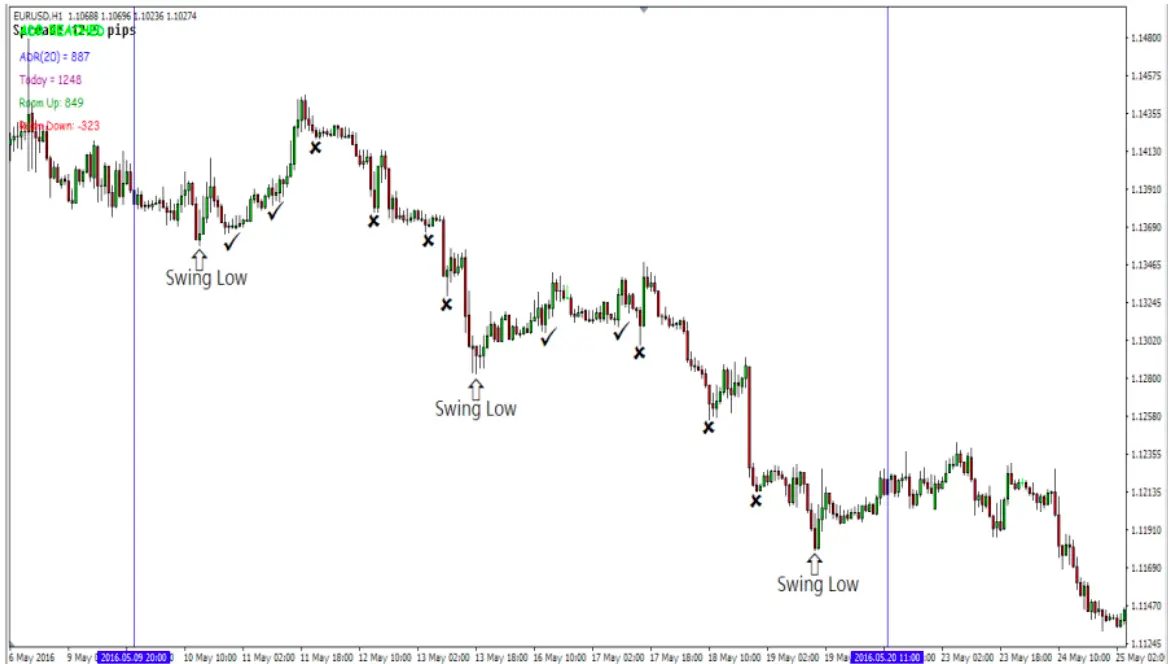

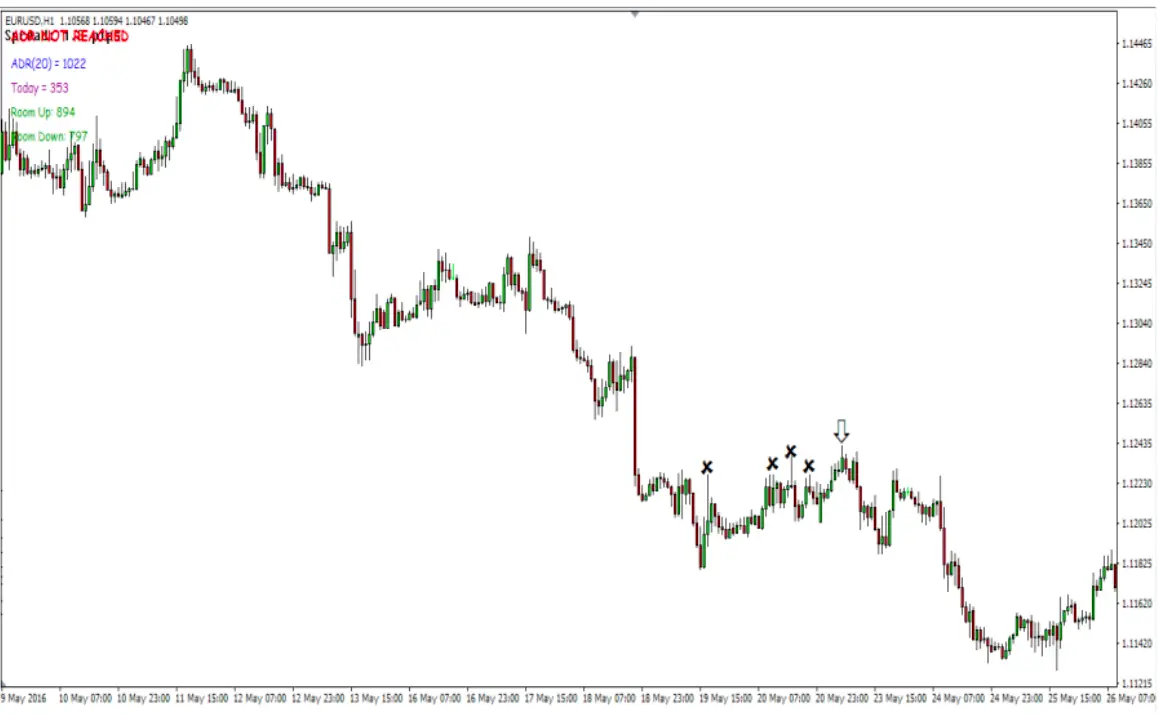

همه ی سوئینگهایی که با ضربدر X و فلش مشخص کردم به یک دلیل بوجو اومد، دلیلش هم بخاطر برداشت سود های بانک ها طی روند نزولی هست.

هنگامی که مارکت در یک روند نزولی است بانک ها فقط می توانند از سفارشات فروش شان وقتی که مقدار زیادی از سفارشات فروش اضافی وارد مارکت میشوند ، کسب سود کنند. سفارشات فروش مورد نیاز بانک ها از سفارشات فروش تریدرهای دیگری که در حال اوردرگذاری سفارشات فروش هستند تامین می گردد، نقطه ای که تعداد زیادی از معامله گران وارد معاملات فروش می شوند همان نقطه ای است که تبدیل به SL میشود.

سه نقطه SL که من روی تصویر مشخص کردم از نقاط سوئینگ دیگر بسیار مهم ترند. جلوتر به شما نشان خواهم داد که چگونه نقاط مهم تر سووینگ ها را تشخیص دهید اما برای الان فقط اینو بدونید که وقتی من از SL اصلی صحبت می کنم منظور این سه سوئینگی است که با فلش در چارت بالا مشخص کردم که باعث بوجود آمدن تغییرات واضح در ساختار مارکت شده اند.

چهار SL که با تیک مشخص کرده ام با دیگر نقاط SL متفاوت اند بخاطر این شکل نگرفته اندکه بانک های مرکزی از سفارشات فروش کسب سود کرده اند بلکه به این خاطر شکل گرفته اند که معامله گران بانک ها و موسسات کوچک (INTRADAY BANK TRADERS) به منظور کسب سود با قرار دادن پوزیشن های خرید وارد شده اند.

چارت فوق مثالی از شکل گیری یک سوئینگ اصلی بدلیل قرار دادن معاملات خرید توسط بانک های مرکزی با هدف معکوس کردن روند نزولی می باشد. معمولا همه ی SL های اصلی در روند نزولی بخاطر برداشت سود بانک های مرکزی شکل می گیرند اما همیشه حداقل یک سوئینگ لو خواهد بود که با قرار دادن سفارشات خرید توسط بانک های مرکزی با هدف معکوس کردن روند شکل بگیرد.

البته ما این حقیقت را بعدا خواهیم دانست ولی برای الان ما قادر نیستیم که تشخیص دهیم یک سوئینگ بخاطر این بوجود آمده که بانک ها کسب سود کرده اند یا سفارشات خرید جهت معکوس کردن روند وارد مارکت کرده اند.

وقتی ما یک SL اصلی را در یک روند نزولی مشاهده می کنیم نمی توانیم به صورت خودکار فرض کنیم که این سوئینگ بخاطر کسب سود بانک ها شکل گرفته است. ما بایستی به این هم فکر کنیم که سوئینگ بخاطر قرار دادن سفارشات خرید بانک ها به منظور معکوس کردن روند نزولی اتفاق افتاده است، تمامی روند های نزولی با یک SL که بخاطر قرار دادن سفارشات خرید بانک های مرکزی بوجود آمده، به پایان می رسند، هیچ راهی وجود ندارد که پیشاپیش به ما بگوید SL کی ظاهر می شود اما ما مطمئنیم که در برخی نقاط ظاهر خواهد شد.

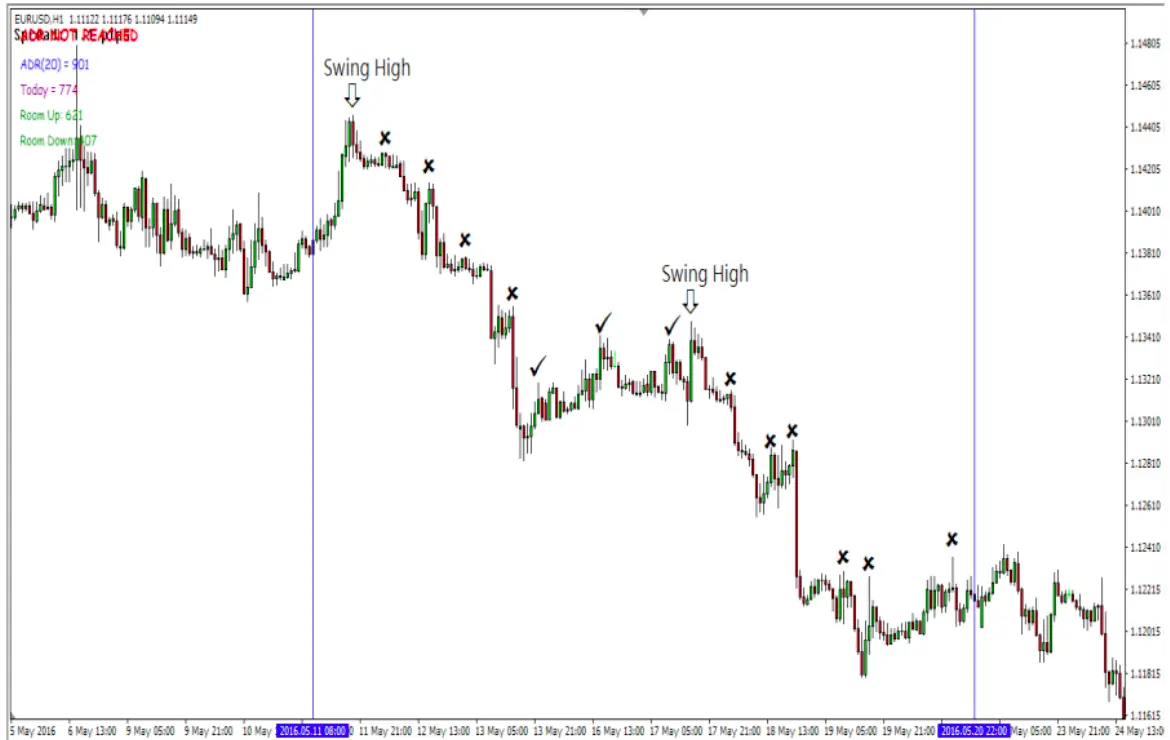

SH اصلی با فلش مشخص شده اند و SH کم اهمیت تر با ضربدر و تیک، حالا همه SH اصلی با قرار دادن سفارشات فروش بانک ها شکل گرفته اند این ها همان سفارشات فروشی هستند که بانک ها از آنها کسب سود کرده اند که باعث بوجود آمدن SL هایی می شوند که ما در ساختار بازار شاهد آن بودیم.

وقتی که بانک ها می خواهند سفارشات فروش خودشان را قرار دهند نیاز دارند سفارشات خریدی به بازار وارد شده باشد. این سفارشات خرید از خریدارانی بوجود می آید که با سفارش خرید وارد بازار شوند نه سفارشات فروشی که با کسب سود از مارکت خارج شده اند.

تنها موقعی که گروه زیادی از تریدرها سفارش خرید قرار می دهند هنگامی است که قیمت به سمت بالا حرکت کند. وقتی که قیمت در حال ریزش است یعنی سفارشات فروش وارد مارکت شده اند که در این صورت بانک ها سفارشات خرید لازم جهت پر کردن سفارشات فروش شان و کسب سود از آنها نخواهند داشت.

شما می توانید ببینید که چطور SH ها وقتی مارکت در حال بالا رفتن و بعد آن پایین آمدن است شکل می گیرند. دلیلی که قیمت به سمت پایین حرکت میکند این است که بانک ها سفارشات فروش شان را با استفاده از سفارشات خریدی که بوسیله ی خریدارانی که وارد بازار شده اند قرار می دهند.

در مثال های قبلی اگر بخاطر بیاورید یک سری SL وجود داشت که من گفتم بدلیل معاملات خرید موسسات و بانک های کوچک بوجود آمده اند. سه SH که من در تصویر قبل با تیک مشخص کرده ام بخاطر ورود موسسات و بانک های کوچک بوجود آمده اند. فقط این بار آنها در حال کسب سود و بستن معاملاتی هستند که در SL ها قرار داده اند.

در این تصویر یک اصلاح قیمت کمی بعد از حرکت نزولی که در تصویر قبل دیدید اتفاق افتاده است، توجه می کنید که چگونه چهار SH در طول این اصلاح اتفاق افتاده است؟

سه تا با ضربدر و یکی با تیک مشخص شده اند، قله ای که با تیک مشخص کرده ام تنها قله ایست که بخاطر این بوجود آمده که بانک ها سفارشات فروش شان را در مارکت قرار داده اند، سه قله ی دیگر که با ضربدر مشخص شده اند بدلیل کسب سود موسسات و بانک های کوچک هست که در نواحی SL که در طی این برگشت قیمت رخ داده است اقدام به خرید نموده اند.

تنها موقعی که در یک روند نزولی SH هایی که در طول اصلاح اتفاق می افتند به بانک هایی که برداشت سود از فروش هایشان می کنند مربوط نیست وقتی است که قله هایی که در قیمت رخ می دهند به یکدیگر نزدیک باشند.

این قله ها منهای اونی که با فلش نشون دادم توسط موسسات کوچک که از سفارش های خریدشان در SL قبلی کسب سود کرده اند شکل گرفته، اما در واقع فقط این مطلب در باره SH که آن را با تیک مشخص کردم صدق می کند.

قله هایی که با ضربدر مشخص شده اند به احتمال زیاد توسط بانک هایی که سفارشات فروش بیشتر قرار داده بودند بوجود آمده است. دلیلی که من این مطلب را می گویم این است که SH هایی که در قیمت مشاهده می شوند خیلی به هم نزدیک هستند. وقتی بانک ها چندین ترید در مارکت قرار می دهند سعی می کنند سفارشات شان در قیمت هایی نزدیک به هم باشند چرا که اینکار محاسبه ی این را راحت تر می کند که چقدر سفارش مخالف جهت مورد انتظارشان نیاز دارند تا از آنها کسب سود کنند؟!

سوئینگ هایی که در این تصویر مشاهده می کنید به احتمال زیاد توسط بانک هایی که سفارشات فروش قرار داده اند بوجود آمده اند تا اینکه توسط موسسات کوچک که سفارشات خریدشان را بسته اند بوجود آمده باشند چرا که این SH ها خیلی بهم نزدیک هستند.

SH هایی که با فلش مشخص شده است به حساب نیاوردم بخاطر اینکه یک SH اصلی است. یک SH اصلی در یک روند نزولی همیشه توسط بانک ها بوسیله ی سفارشات فروش با هدف در دست گرفتن ادامه حرکت نزولی بوجود می آید.

در یک روند صعودی چه عاملی باعث بوجود آمدن سوئینگ ها می شود؟

حالا که تا بدین جا نگاهی به شکل گیری سوئینگ ها در روند نزولی داشتیم اکنون نوبت به بررسی شکل گیری سووینگ ها در یک روند صعودی می رسد.

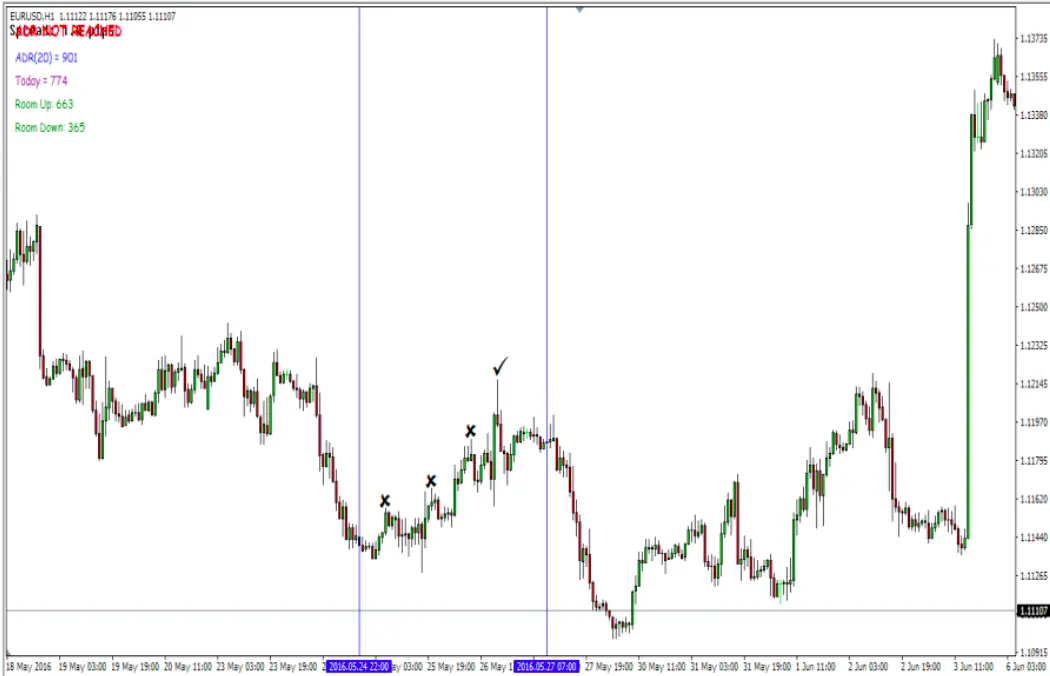

تمامی SH های روند صعودی بین دو خط افقی آبی را مشخص کرده ام. همه ی سوئینگ هایی که با ضربدر و فلش مشخص کرده ام بدلیل برداشت سود بانک ها از سفارشات خریدی است که کمی قبل تر در این حرکت صعودی قرار داده شده اند.

سوئینگ هایی که با تیک مشخص شده اند بدلیل برداشت سود بانک ها و موسسات کوچک از سفارشات فروش شان بوجود آمده اند.

دلیلی که این معاملات فروش شکل گرفته اند این است که هدف موسسات کوچک برداشت سود روزانه از مارکت می باشد بعضی روزها مارکت در یک اصلاح به سر می برد و این بدین معنی است که موسسات کوچک نیازمند به قرار دادن سفارشات در جهت شکل گیری اصلاح مارکت می باشند تا با پایان یافتن روز سود شان را برداشت نمایند.

این همان چارت قبلی است اما این بار SL ها (سوئینگ لو ها) را مشخص کردم.

همه ی این SL ها بجز مواردی که با تیک مشخص کردم بدلیل قرار دادن سفارشات خرید بانک ها بوده است. SL هایی که با فلش مشخص کردم SL های اصلی هستند که بدلیل قرار دادن سفارشات خرید سنگین توسط بانک ها بوجود آمده اند. دیگر SL ها که با ضربدر مشخص کردم توسط بانک ها بوجود آمدند اما با این تفاوت که حجم سفارشات خرید در این نقاط توسط بانک ها کم در نظر گرفته شده است.

SL هایی که با ضربدر مشخص کرده ام همه شو بخاطر برداشت سود حاصل از معاملات فروش موسسهات کوچهک و بستن این سفارشات می باشد که در SH ها در طی حرکت اصلاحی شکل گرفته است.

دیگر SH هایی که با ضربدر مشخص کرده ام بدلیل معاملات خرید بانک ها شکل گرفته که نسبت به SH هایی که با فلش مشخص کردم حجم بسیار کمتری معامله خرید وارد مارکت شده است.

SL هایی که با تیک مشخص شده اند همه توسط موسسات کوچکی که با بستن و برداشت سود معاملات فروشی که در SH طی حرکت اصلاحی شکل گرفته است تشکیل شده اند.

چگونه به اهمیت سوئینگ ها پی ببریم؟

حالا که متوجه شدیم چه چیزی باعث بوجود آمدن سویینگ ها در مارکت می شود کار بعدی این است که به شما نشان دهم چگونه تشخیص دهید کدام سوئینگ ها در چارت از بقیه مهم ترند زیرا مهم است که بتوانید تغییرات نزدیک در جهت مارکت را درک کنید.

وقتی که تریدرها به چارت نگاه می کنند درک نمی کنند که بعضی از سوئینگ ها که شکل گرفته اند از بقیه بسیار مهم ترند. متاسفانه آنها فکر می کنند که همه ی سوئینگ ها از یک درجه ی اعتبار یکسان برخوردارند که این نمی تواند حقیقت داشته باشد. بعضی از سووینگ ها بخاطر علتی که باعث بوجود آمدن شان شده است از بقیه مهم تر هستند.

سوئینگ ها می توانند فقط به دلیل برداشت سود بانک ها و یا اوردر گذاری آنها برای برعکس کردن جهت مارکت شکل بگیرند. هر دو اقدام فوق نیازمند ورود سفارشات خرید یا فروش به مارکت می باشد.

اینکه چه مقدار از این سفارشات وارد بازار شوند مشخص کننده ی این است که بانک ها اقدام به کسب سود و یا قرار دادن سفارشات جهت برعکس کرد جهت حرکت مارکت خواهند کرد.

آگاهی از مقدار سفارشاتی که توسط بانک ها قرار داده می شود و یا مقدار سودی که آنها از معاملات کسب می کنند برای ما نامشخص است بخاطر اینکه این آگاهی به ما اجازه می دهد تا احتمالاتی که در مارکت هنگام رسیدن به سوئینگ ها اتفاق خواهند افتاد و یا خیر را فیلتر کنیم .

بعنوا یک مثال فرض کنید در مارکت سه سووینگ بدلیل قرار دادن سفارشات فروش بانک ها شکل گرفته اند. اگر ما می دانستیم که در کدام سوئینگ سفارشات بیشتری توسط بانک ها قرار داده شده است آن سوئینگ مهم ترین شان خواهد بود.

این حقیقت است که بانک ها نمی خواهند کسی پی به این ببرد که بخش عظیمی از سفارشات شان را در کدام سوئینگ قرار داده اند. اگر مارکت دو SH قبلی که شکل گرفته اند را بشکند ما می فهمیم که غیر محتمل است که یک حرکت بازگشتی شکل بگیرد زیرا سووینگ هایی که توسط بانک ها بدلیل قرار دادن سفارشات فروش شکل گرفته اند خیلی کوچک تر از سفارشاتی هستند که در SH دیگری قرار داده شده اند.

حالا اولین قدم برای دانستن این موضوع که کدام SH و SL از بقیه مهم تر اند این است که کشف کنیم چه مقدار سفارشات خرید یا فروش حین شکل گیری یک سوئینگ به مارکت تزریق شده اند؟!

کاملا واضح است که ما نمی توانیم دقیقا مقدار این سفارشات را تشخیص دهیم اما می توانیم سوئینگ ها را نسبت به یکدیگر مقایسه کنیم که چه مقدار سفارش خرید یا فروش هنگام شکل گیری یک سوئینگ نسبت به دیگری وارد بازار شده اند.

به دو SL که در بالا مشخص کردم توجه نمایید.

هر دو این SL ها بخاطر برداشت سود بانک ها از سفارشات فروش در روند نزولی شکل گرفته است. تفاوت اصلی این دو سوئینگ در این است که بانک ها در سوئینگ اولی نسبت به دومی بیشترین مقدار سود خود را برداشت کرده اند دلیل آن هم بسیار زیادتر بود سفارشات فروش وارده به بازار در سوئینگ اول است.

در بالا تصویری از این است که مارکت درست قبل از تشکیل اولین SH در گوشه راست و پایین به چه شکلی درآمده است. چیزی که روشن است این است که مارکت درست قبل از تشکیل سوئینگ چقدر نزولی به نظر می رسیده است.

بعضی خرده فروشان در چارت زیر به طور قطع فکر می کنند که مارکت پایین تر از این حرکت خواهد کرد. چیزی که این چارت به ما می گوید این است که حتما قبل از تشکیل SL که در گوشه پایین راست چارت شکل گرفته فروشنده های بسیاری بودند که به مارکت وارد شده اند .

اما معنی این چارت این است که در نقطه ای که اولین SL شکل گرفته است اکثر معاملاتی که انجام شده فروش بوده اند. به این دلیل که مارکت نزولی است تعداد معدودی از تریدرها سفارش خرید باز می کنند.

اما حالا اجازه دهید نگاهی داشته باشیم به اینکه که مارکت قبل از تشکیل SL دوم چگونه به نظر می رسد و مشاهده می کنید که نسبت به موقعی که اولین SL شکل گرفته است چقدر سفارشات فروش کمی وجود داشتند که وارد بازار شوند.

چارت بالا تصویری است از مارکت، که درست قبل از تشکیل سوئینگ دوم به چه شکلی در آمده است.

کاملا آشکار است که حرکت رو به بالایی که از این SL شکل گرفته است بسیار کمتر از حرکتی است که در SL اول شکل گرفته است.

حرکت رو به بالا بطور اتوماتیک منجر می شود که مردم شروع به جای گذاری سفارشات خرید کنند چرا که تعداد زیادی از تریدرها عقیده دارند که حرکت رو به بالا نشانه ای از این است که مارکت شروع به معکوس شدن کرده است. این به این معنی است که در نقطه ی تشکیل SL دوم نسبت به اولی سفارشات فروش خیلی کمتری هست که به مارکت وارد شده اند .

مقدار سودی که بانک ها می توانند بطور بالقوه از سفارشات فروش برداشت نمایند بستگی به این دارد که چه مقدار سفارشات فروش در نقطه ای که آنها قصد برداشت سودشان را دارند وارد بازار شده باشد.

بخاطر وجود سفارشات فروش بسیار بیشتری که در SL نخست توسط عامه ی تریدرها به مارکت وارد شده اند، برای بانک ها پتانسیل برداشت سود در این سوئینگ نسبت به SL دوم به مراتب بیشتر می باشد.

این موضوع SL اول را نسبت به SL دوم بسیار بیشتر حائز اهمیت می کند دلیلش هم این است که وقتی بانک ها از سفارشات خودشان کسب سود می کنند بطور معمول سفارشات خرید یا فروشی که در یک قیمت خاص وارد مارکت شوند را ندارند. در عوض آنها می بایست تا زمانی که با بالا و پایین کردن قیمت سفارشات لازم به بازار تزریق شوند صبر کنند.

نقطه ای که بانک ها سفارشات لازم جهت برداشت مابقی سودشان را خواهند داشت بسیار نزدیک به نقطه ای هست که آنها در ابتدا کسب سود کرده بودند.

اگر ما نگاهی داشته باشیم به ناحیه ای که مارکت شروع به ریزش کرده، می توانیم ببینیم که مقداری سفارشات خرید نزدیک به نقطه ی تشکیل SL اول وارد مارکت شده اند .

این مقدار کم سفارشات خرید که با ضربدر مشخص شده اند بدلیل برداشت مابقی سود بانک هایی بوده است که در نقطه ی تشکیل SL اول بدلیل کم بود سفارشات فروش در مارکت قادر به برداشت تمامی سودشان نبوده اند.

دلیلی که آنها این کار را در نزدیکی نخستین SL نسبت به دومی انجام می دهند این است که سفارشات فروش وارده به مارکت در حوالی SL ابتدایی بسیار بیشتر از SL دومی می باشد.

بیشتر حرکات نزولی از SH به سمت SL دوم توسط خرده فروشانی که معاملات خریدشان را با ضرر بسته اند شکل گرفته است. سفارشات فروشی که اینجا شکل گرفته با سفارشات فروشی که تریدرها ابتدا وارد معامله فروش می کنند یکی نیست. به همین خاطر است که بانک ها باید تا زمان ورود سفارشات فروش بیشتر به مارکت جهت شکستن SL نخستین صبر نمایند.

در تصویر ما می دانیم که هر دو سوئینگ بدلیل برداشت سود بانک ها از سفارشات فروش شکل گرفته اند اما ما فقط این را بعد از تشکیل سوئینگ می فهمیم نه قبل آن.

فعلا برای ما هیچ راهی نیست که بفهمیم یک سوئینگ بدلیل برداشت سود بانک ها شکل گرفته است یا بدلیل قرار دادن سفارشات با هدف معکوس کردن جهت

حرکت مارکت ، صرف نظر از دلیلی که سوئینگ ها بخاطر آن بوجود آمده اند مفهوم اصلی سوئینگ ثابت باقی می ماند.

مقدار سفارشاتی که بانک ها جهت برداشت سود و یا معکوس کردن جهت مارکت قرار می دهند فقط و فقط بواسطه ی جریان سفارشات که به مارکت وارد می شوند مشخص می گردد.

لذا حتی اگر هر دو SL توسط سفارشات خریدی ایجاد شود که توسط بانک ها به منظور معکوس سازی جهت حرکت مارکت شکل گرفته است ، SL اولی از اهمیت بیشتری برخوردار می باشد چرا که مقدار سفارشات فروش موجود در بازار در سوئینگ اولی بیشتر از سوئینگ دومی می باشد. خب حالا وقتش رسیده که چگونگی تشخیص درجه اهمیت یک SH را در مارکت بیابیم.

دو SH مشخص شده در چارت بالا بدلیل برداشت سود بانک ها از سفارشات خریدشان شکل گرفته اند.

درست مثل مثال قبلی SH اولی بخاطر برداشت سود بیشتر بانک ها بسیار حائز اهمیت تر از دومی هست. به هنگام شکل گیری SH اولی نسبت به دومی مقدار بسیار زیادتری سفارشات خرید وجود داشته که به مارکت وارد شده اند. نخستین SH درست بعد از وقوع یک حرکت طولانی شکل گرفته است.

این حرکت به سمت بالا سبب ورود تعداد بسیار زیادی از معامله گران به پوزیشن خرید می شود بخاطر این تصور که چون حرکت صعودی شدید وجود دارد روند ادامه خواهد داشت.

هنگامی که SH دومی شکل گرفته مارکت شروع به یک حرکت رو به پایین کرده و بعضی تریدرها که فکر می کنند این حرکت رو به پایین مارکت شروع یک حرکت معکوس است وارد پوزیشن فروش می شوند.

این یعنی وقتی که قیمت دوباره شروع به صعود می کند و بانک ها شروع به برداشت سود بیشتری می کنند آنها دیگر نسبت به SH اولی سفارشات خرید زیادی ندارند که به بازار وارد شده باشد و این یعنی اینکه آنها نمی توانند مثل سوئینگ اول سود زیادی برداشت کنند.

آسان ترین روش تشخیص اینکه کدام سوئینگ از بقیه مهم تر است این است که بدنبال سوئینگی باشیم که در ساختار مارکت تغییری اساسی ایجاد کرده است.

در تصویر بالا مشاهده می کنید که سوئینگ های اول باعث توقف حرکت صعودی مارکت و تغییر حرکت به رنج شده است.

دلیلی که سوئینگ های کاذب در مارکت تشکیل می شوند

چیزی که بدون شک تا بحال بدان پی برده اید این است که اگر از تئوری داو برای تشخیص جهت روند که HH و LL را بکار می برد استفاده کرده باشید ، می بینید که مارکت بجای حرکت طبق فرمت HH و LL گاهی اوقات در خلاف جهت این ساختار حرکت می کند .

مثال: یورو دلار در یک روند نزولی قرار دارد. یک حرکت بالای قله ی قبلی سبب شکسته شدن آن توسط SH جدید می شود، این بطور پیش فرض مبنایی برای تغییر روند تعریف شده است اما کمی بعد می بینیم که مارکت به سمت ایجاد SL های جدید حرکت می کند.

به نظر کسی نمی تواند درباره ی چرایی این رویداد توضیحی بدهد. اگر تا بحال هر کتابی را در مورد تئوری داو مطالعه کرده باشید ملاحظه خواهید کرد که ناشران غالبا توضیحی درباره ی این رویداد در مارکت ندارند چو که یک اشتباه عمومی درباره ی استفاده از HH و LL جهت تشخیص جهت روند بین تریدرها وجود دارد.

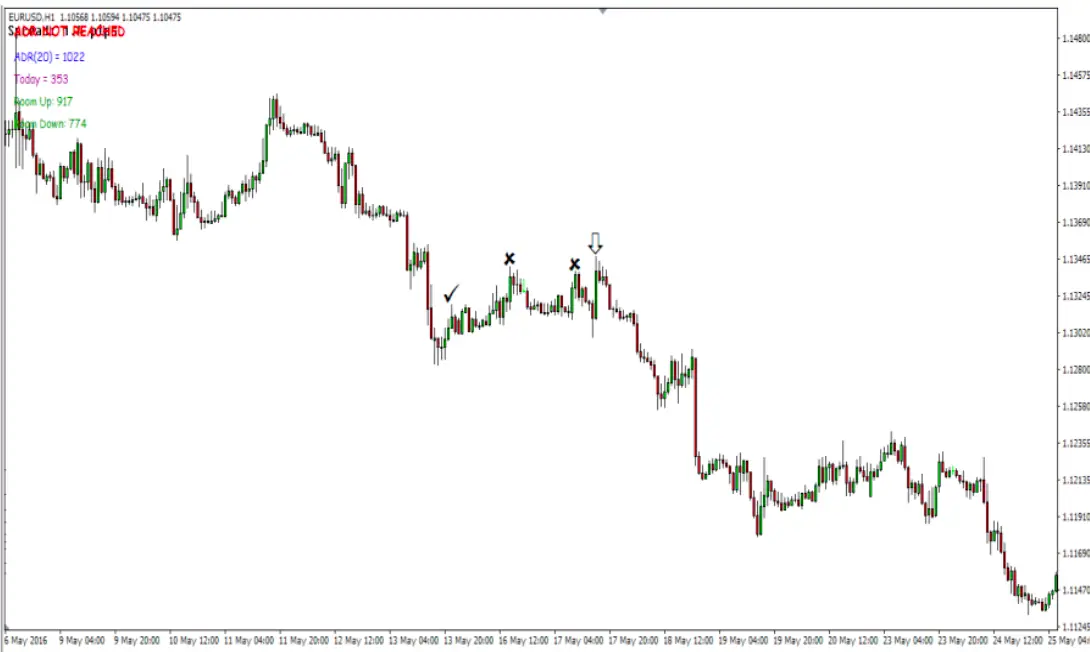

چارت فوق شکست SH قبلی و برگشت سریع قیمت در جهت روند را نمایش می دهد.

کتاب های رایج ترید در توضیح این رخداد می گویند که تغییر روند با شکست یک HIGH یا LOW دلالت بر این دارد که تریدرها تمایل به معامله در بازار با قیمت های جدیدی دارند. وقتی تریدرها می بینند که یک HIGH یا LOW قبلی چه 1 پیپ چه 100 پیپ شکسته آنها فرض را بر این می گذارند که یک تغییر روند احتمالی وجود دارد.

در تصویر ما می بینیم که چگونه مارکت یک SH جدید بالای SH قبلی خود زده است. این SH جدید این ذهنیت را در ما ایجاد میکند که یک تغییر روند از نزولی به صعودی محتمل می باشد. ولی در ادامه می بینید که بعد از ایجاد SH جدید قیمت بجای ادامه حرکت صعودی به زیر SL قبلی خود ادامه حرکت داده است.

دلیلی که در مارکت ما شاهد SH وSL های گمراه کننده هستیم عاملی است که در آنجا ابتدا به ساکن این سوئینگ ها شکل گرفته اند.

نکته ی کلیدی این است که هر کجا دیدید یک سوئینگ جعلی شکل گرفته است بخاطر این است که بانک ها این سوئینگ ها را جهت معکوس سازی جهت حرکت بازار قرار می دهند نه بخاطر برداشت سود هایشان.

اوردر گذاری بانک ها بخاطر معکوس سازی جهت حرکت مارکت و یا بخاطر ادامه داد حرکت جاری مارکت اصلا مهم نیست. نکته ی مهم این است که شما بدانید که بانک ها چگونه سفارشات شان را وارد مارکت می کنند.

وقتی که بانک ها اوردر گذاری می کنند آنها هرگز همه اوردر های لازم برای قرار دادن در یک قیمت خاص را یکجا ندارند این یعنی اینکه آنها مجبورند بخاطر جذب سفارشات لازم از مارکت قیمت را بالا و پایین کنند تا تریدرها سفارشات لازم جدید را به مارکت وارد کنند و بانک ها بتوانند بقیه ی اوردر هایشان را وارد مارکت کنند. مهم ترین نکته برای دانستن این است که این سفارشات باقیمانده ی بانک ها در قیمت هایی هر چه به هم نزدیک تر قرار داده می شوند.

دلیل اینکه آنها سفارشات شان را در قیمت های بسیار نزدیک به هم قرار می دهند این است که قرار داد اوردرهای نزدیک به هم هنگامی که حرکت مارکت معکوس می شود، امکان محاسبه ی مقدار سفارشات لازم جهت برداشت سود را راحت تر می کند.

در تصویر فوق ملاحظه می کنیم که بانک ها در SH که با ضربدر مشخص شده اقدام به قراردادن سفارشات فروش می کنند.

ما می دانیم که آنها سفارشات فروش را به این خاطر در این نقطه قرار داده اند که بیشترین حجم معاملات خرید در این نقطه بخاطر روند اصلاحی وارد مارکت شده اند. چیزی که ما نمی دانستیم این بود که بانک ها نمی توانستند همه ی سفارشات فروش شان را در طول این حرکت اصلاحی قرار بدهند مقداری از سفارشات فروش شان باقی مانده است که بدلیل نبود مقدار سفارشات خرید لازم در بازار هنوز آنها را وارد بازار نکرده اند. این یعنی بانک ها مجبورند که ابتدا مارکت را به سمت بالا برگشت دهند تا خریداران کافی وارد مارکت شوند تا مابقی سفارشات فروش شان را به مارکت وارد کنند.

به منظور برگشت دادن جهت حرکت بازار رو به بالا بانک ها مقداری از سود خودشان را که حاصل از سفارشات فروش در نقطه X است برداشت می کنند . این کار باعث این می شود که سفارشات فروش دیگر تریدرها که وارد بازار شده است توسط بانک ها جذب شود که باعث ایجاد حرکت رو به بالای مارکت می شود.

در واقع برداشت سود باعث شده که مارکت به سمت SH که بانک ها سفارشات فروش شان را قرار داده اند و موجب ریزش قیمت شده برگردد . و مارکت بار دیگر قبل از ریزش به SH اولی یک شادو زده است. این ریزش نیز مجدد بخاطر برداشت سود از سفارشات خرید تریدرهایی بوده است که با دید بالا رفتن قیمت اقدام به خرید کرده اند.

معنی شادو این است که حالا دیگر مارکت HIGH جدیدی زده که از HIGH قبلی بالاتر است. در این نقطه بیشتر تریدرها فکر می کنند که مارکت بطور بالقوه در حال تغییر از روند نزولی به روند صعودی است، تنها چیزی که برای کامل شدن تغییر روند باقی می ماند تشکیل یک HL است.

چند ساعت بعد از شادو مارکت از ریزش باز ایستاد و شروع به بالا آمدن مجدد کرد. این حرکت رو به بالا برای شکستن HIGH قبلی مدیریت شده است . خب حالا ما یک HH و یک HL داریم. طبق فرضیه ی داو جهت حرکت مارکت معکوس شده و بجای روند نزولی ما در یک روند صعودی هستیم.

سپس ما شاهد ریزش قیمت هستیم که این چیزی معمولی است بخاطر نقطه ای که مارکت برای شکستن HL توسط بانک ها مدیریت شده بود تا از سفارشات فروش شان کسب سود نمایند، این جایی است که تئوری داو نقض می شود.

HIGH جدید به این منظور زده شد تا در تریدرها تفکر تغییر روند صورت بپذیرد. که HL تشکیل شده مهر تاییدی بر این قضیه بود.

وقتی که مارکت پایین حرکت می کند و از HL قبلی عبور می کند بدین معنی است که مارکت دوباره شروع به حرکت معکوس کرده زیرا تشکیل LOW جدید نشانه ای از حرکت رو به پایین می باشد ، بنابراین HH و HL در واقع به عنوان نشانه ای از تغییر روند نمی باشند چون حرکت نزولی بلافاصله بعد از آن ها شکل گرفته است.

علتی که مارکت از HL شروع به ریزش کرد این است که SH دومی توسط بانک ها بخاطر قرار دادن مابقی سفارشات فروش در مارکت و نه بخاطر تمایل عامه ی تریدر ها برای خرید در قیمت های بالاتر (طبق آنچه تئوری داو می گوید تشکیل یک HH سیگنال حرکت صعودی در مارکت می باشد) شکل گرفته است.

در این تصویر SH و SL ها را نام گذاری نکرده ام و فقط مناطقی که در آن ها پتانسیل قرار داد سفارشات فروش توسط بانک ها وجود دارد را با ضربدر مشخص کرده ام.

به وضوح ملاحظه می کنید که چقدر این سوئینگ ها نزدیک بهم تشکیل شده اند. فاصله ی بالاترین و پایین ترین SH که بانک ها در آن می توانستند مقداری از سفارشات فروش خود را قرار دهند تنها 28 پیپ است. این محدوده وقتی که شما متوجه می شوید بانک ها سفارشات فروش شان را در حال قرار دادن در آن هستند نسبت به حجم میلیونی که آنها وارد مارکت می کنند بسیار محدوده ی ناچیزی است.

این تصویر فقط نشان دهنده ی این مطلب است که تشکیل HH بخاطر تمایل عامه تریدرها برای خرید در قیمت های بالاتر نیست بلکه تنها بخاطر قرار دادن سفارشات فروش بانک ها در مارکت می باشد. دلیلی که تشکیل این HH و HL ها نشان دهنده ی تغییر روند نیست این است که تئوری داو ناتوان از توضیح نحوه ی مبادلات بانک های مرکزی می باشد.

حالا ما جهت تشخیص HH و LL جعلی در مارکت باید ببینیم فاصله ی این ها از سوئینگ قبلی چقدر است.

دلیلی که ما این کار را می کنیم این است که می دانیم اگر قرار است بانک ها سفارشات را قرار دهند در نقاطی نزدیک بهم قرار می دهند. آنها میخواهند فاصله بین نقاطی که سفارشات را در مارکت قرار میدهند تا حد ممکن بسیار نزدیک بهم باشند. علم به این موضوع به این معنی است که ما بطور ساده می توانیم معتبر یا جعلی بودن یک سوئینگ را بر این اساس تشخیص دهیم که سوئینگ مدیریت شده برای شکست سویینگ های قبلی چقدر از آنها فاصله دارد.

در تصویر بالا من سه SH را مشخص کرده ام دو تا با X و یکی هم با فاصله ی بین SH پایین با سوئینگی که با فلش مشخص کرده بیش از 100 پیپ هست. 100 پیپ برای بانک ها فاصله ی زیادی برای قرار داد سفارشات فروش شان است. عقلانی تر است که دو SHیی که با ضربدر مشخص شده اند توسط بانک ها جهت برداشت سود و SHیی که با فلش مشخص شده جهت قرار دادن سفارشات فروش ایجاد شده اند.

من آزمایش کوچکی انجام دادم از اینکه با چه فاصله ای از سوئینگ ها بانک ها سفارشاتی جهت معکوس سازی حرکت قیمت قرار می دهند. این ها نتایجی است که من بدست آورده ام.

- EUS/USD در چارت یک ساعته 35 پیپ بعد از HIGH وLOW قبلی

- AUD/USD در چارت یک ساعته 40 پیپ بعد از HIGH وLOW قبلی

- USD/JPY در چارت یک ساعته 50 پیپ بعد از HIGH و LOW قبلی

اگر می بینید که مارکت یک SL و یا SH را با فاصله ای بیش از آنچه در بالا گفتم شکست احتمالا بانک ها دیگر سفارش باقی مانده از قبل ندارند که وارد مارکت کنند.

چیزی که شما بایستی درباره این اعداد بدانید آنها بر اساس وضعیت جاری فراریت در مارکت بدست آمده اند. با گذشت زمان این مقادیر تغییر می کنند چرا که فراریت مارکت با گذر زمان تغییر می کند.

وقتی که تغییری در فراریت مارکت اتفاق می افتد شما بایستی این اعداد را دوباره بر اساس فاصله ی سوئینگ ها از همدیگر که برای عبور از یک سوئینگ برنامه ریزی شده است محاسبه نمایید. همچنین شما می توانید از این تکنیک جهت اندازه گیری فاصله ی سوئینگ ها از هم در تایم فریم های دیگر استفاده کنید.