ترید بر اساس سطوح عرضه و تقاضا در فارکس، سهام و ارزدیجیتال

در روش معامله گری عرضه و تقاضا ، بدنبال نقاطی از بازار می گردیم که قیمت یک صعود (پیـشرفت) یا نزول (پسرفت) قوی داشته است و ما این نواحی را به عنوان زون ھای عرضه و تقاضا با استفاده از مستطیل ھا علامت گذاشته و مستطیل ھای ناحیه را به اینده ادامه میدھی. نقطه ای که قیمت در آنجا یک صعود قوی داشته است توسـط معاملـه گـر بعنـوان زون تقاضـا انتخـاب می گردد و نقطه ای که قیمت در آنجا یک نزول قوی داشته است توسط معامله گر بعنوان زون عرضه انتخاب می شود.

فرض اصلی در روش معامله گری عرضه و تقاضا اینست که وقتی بازار یک حرکت تند به بالا یا پایین را می سازد موسسات مالی بزرگ (برای مثال بانکھا و صندوق ھـای سـرمایه گـذاری) نتوانـسته انـد تمـامی سفارشات مورد نظرشان را برای معاملات در بازار اجرایی کنند .بنابراین بازیگران بزرگ با امیـد بـه اینکـه بـازار دوباره به این زون ھا باز می گردد سفارشات خرید یا فروش خود را به صـورت شـرطی (پنـدینگ اردر) در ایـن زون ھا قرار داده اند و اطمینان خاطر دارند که اجرایی می شود.

شاید مفھوم فرضیه ای که در بالا اشاره شد برای یـک معاملـه گـر تـازه کـار کـه اطلاعـات چنـدانی از معامله گری به روش عرضه و تقاضا ندارد، درست بنظر برسد.

ولی مشکل اینست که فرضیه بالا با توجه به سازو کار واقعی بازار فـارکس کـاملا اشـتباه اسـت. در واقع نود درصد معامله گران عرضه و تقاضا با این فرض که موسسات مالی بزرگ سفارشات شرطی شـان را در زونھای عرضه و تقاضا قرارداده اند ، منتظرند که بازار در این زونھا بر گردد. و این اشتباه است. چرا که ایـن موسسات ھرگز چنین کاری را نمی کنند، و حتی اگر سفارشات خود را در زونھای عرضه و تقاضا قـرار دھنـد زمانی که بازار به این سفارشات برسد قیمت به جایی حرکت نمی کنـد چـرا کـه سفارشـات شـرطی نمـی تواند منجر به تغییر در قیمت شود بلکه فقط سفارشات بازار می تواند قیمت را به حرکت درآورد. برای اینکه بفھمیم چرا چنین است ، باید با ھم در باره چیزی به نام نقد شوندگی صحبت کنیم

نقد شوندگی چیست؟

نقدشوندگی عبارتست از توانایی خرید یا فروش چیزی بدون ایجاد تغییر زیادی در قیمت آن. ھر وقت که شما یک حرکتی را در بازار می بینید بعلت فقدان نقد شوندگی در بازار است، و نه بعلت بیشتر بودن تعداد خریداران از فروشندگان (که در متون معامله گری می خوانیم) زمانیکه فردی یک اردر را در بازار قرار می دھد نقدشوندگی را از بازار حذف می کند به ایـن علـت کـه فردیکه دارد یک اردر را در بازار قرار می دھد در واقع تقاضا می کند که معامله اش ھمین الان انجام شود ، و بعد از آن سفارش بازار آن فرد با فردی که یک سفارش شرطی برای فـروش در بـازار قـرار داده اسـت جفـت (مقارن و جور) می شود.

اگر سایز سفارش بازار بیشتر از دستور سفارش شرطی مقابل آن باشد، اتفاقی کـه مـی افتـد اینـست کـه قسمتی از سفارش بازار پر می شود(می نشیند) ولی قسمت بزرگی از آن ھنوز پـر نـشده اسـت.لـذا بـازار باید به بالاتر به حرکت درآید تا بتواند در میان اردر ھای شرطی سفارشی را جھت پر شدن ما بقی سفارش بازار پیدا کند.

معنی جمله فوق اینست که سفارشات شرطی باعث افزایش نقد شوندگی بازار می شوند. به ایـن دلیل که این نوع سفارشات ، سفارشاتی ھستند که سفارشات بازار با انھا جور می شوند.

ما به عنوان معامله گران خردپا ، معاملات با سایزی به بزرگی سایزی که بتوانـد قیمـت بـازار را تحـت تاثیر قرار دھد نمی کنیم، قراردادن سفارش و خروج از معامله چیزی است که ما بعنوان معامله گر خرد ھرگز به آن فکر ھم نمی کنیم. در حالیکه برای موسـسات بـزرگ مـالی ورود و خـروج از معاملـه مـشکل بـزرگ و مساله مھمی است.

از آنجایی که معاملات این موسسات خیلی بزرگ است ، یکی از اھداف اولیه معامله گران حرفه ای این است که معامله را بصورتی به اجرا درآورند که حتی الامکان کمترین تاثیر را در قیمت بازار بوجود بیاورد. و این یعنی، این معامله گران بدنبال قسمتهایی از بازار می گردند که بیشترین نقد شوندگی را دارد.

در بسیاری از مواقع پاکت ھایی از نقد شوندگی را می شود در محلی که معاملـه گـران خـرد پـا حـد ضرشان (استاپ لاس خود) را قرار داده اند پیدا کرد.

و علت اینکه بدفعات در بازار فارکس شاھد شکار استاپ ھا ھستیم نیز قرار گرفتن معاملات بـزرگ در بازار توسط معامله گران حرفه ای است.ایـن معاملـه گـران حرفـه ای بـه عمـد قیمـت را بـه محـل قرارگـرفتن استاپھا می رانند تا بتوانند مقادیر زیادی از معاملات را بدون تغییر چشمگیری در قیمت بازار ، انجام دھند. شما ھم می توانید به شکار این استاپ ھا بروید، که در مقاله ای مجزا به ان خواھم پرداخـت.کـاری که الان میخواھم بکنم اینست که به سراغ قوانین اصلی معامله گری به سبک عرضه و تقاضا برویم و بشما نشان دھیم که چگونه این قوانین با ساز و کار فارکس ھمخوانی ندارند.

چرا موسسات مالی باید صبر کنند تا اردرهایشان اجرا شود؟

قبل از اینکه به سراغ خود قوانین برویم با خود فکر کردم برخی از زوایای این ایده را برای شما روشـن کنم که بیان می شود موسسات مالی بزرگ به انتظار می نشینند تا بازار به نقاط عرضه و تقاضا باز گردد تـا اردر ھای شرطی شان اجرا شود.

اینکه یک زون قدیمی ھمچنان حاوی سفارشات خرید و فروش باشد برای من یک جملـه بـی معنـی است. یعنی د ریک زون عرضه که سه سال از عمرش می گذرد و بازار ھنوز در طول سه سال گذشته به ان برنگشته است، ھنوز سفارشات شرطی فروش اجرا نشده ای از بانکھای بزرگ در خود دارد؟!!

علاوه بر این بانک از کجا می فھمد که بازار می خواھد چه کار کند، راھی وجود ندارد که بانک بفھمد که بازار بخواھد به ان نقطه بر گردد یا نه ، پس چرا باید چنین اردری را درآن محل باقی بگذارند؟

زمان دور بودن از زون

یکی از قواعد اولیه ای که معامله گران عرضه و تقاضـا ازآن اسـتفاده مـی کننـد تـا بـسنجند یـک زون احتمال زیادی دارد که بتواند با موفقیت کار کند، مدت زمان دور بودن بازار از آن زون است.

ظاھرا ، و طبق اظھارات بسیاری از مدرسان عرضه و تقاضا ، ھر چقدر بازار از زون عرضه و تقاضا فاصله زمانی بیشتری بگیرد ، شانس این که در بازگشت به ان نقطـه تغییـر جھـت دھـد بیـشتر اسـت. کـه ایـن تفکـر نیـز اشتباه است. اگر بانک ھا یک اردر شرطی خرید یا فروش برای زمانی که بازار به زونھای عرضه و تقاضا باز می گردد قرار داده اند به نظر شما آیا مدتھا صبر می کنند تا این اتفاق بیافتد؟

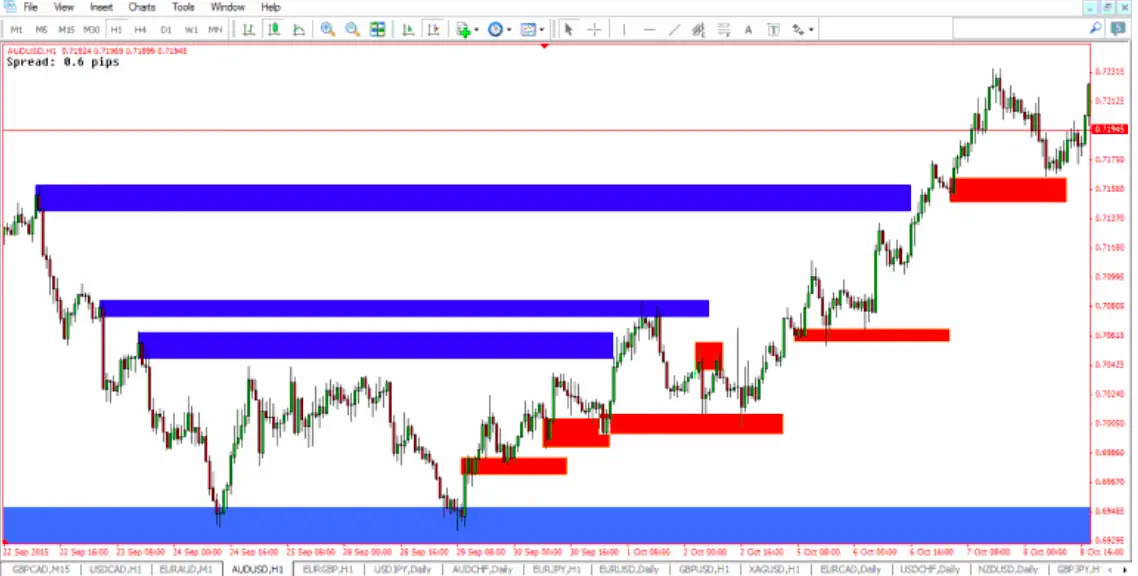

اگر بیاییم و زون ھای قدیمی عرضه و تقاضا را (به رنگ آبی) با زون ھای جدیدتر عرضه و تقاضا (به رنـگ نارنجی) مقایسه کنیم ، به راحتی مشاھده می شود که زون ھای جدید تر سود ساز تر از زون ھای قدیمی تـر ھستند.

حالا بیاییم فکر کنیم که شما 5 زون اخری را که من در چارت مشخص کرده ام ترید کرده باشید. ھر 5 زون در صورت ترید منجر به معامله موفق شده است.در حالیکه اگر شما زونھای قـدیمی تـر را تریـد کـرده باشید فقط یکی از آنھا نتیجه موفق داشته است.

بنابراین در واقع مثال فوق به ما نشان می دھد که بازار ھر چه سریعتر به یـک زون بـر گـردد شـانس موفقیت ترید بالاتر است و زونھای قدیمی در بیشتر مواقع کار نمی کنند. بنابراین بھتر است شما بر اسـاس زونھای جدیدتر اقدام به معامله کنید.

قدرت حرکت (قدرت حرکت و دور شدن قیمت از زون در بار اول)

یکی از قواعد اساسی معامله گری عرضه و تقاضا اینست که ھر چه قدرت دور شدن قیمت از زون در بار اول بیشتر باشد شانس قدرت بیشتر حرکت بر خلاف جھت زون در بازگشت قیمت به این زونھا در دفعـات بعدی بیشتر خواھد بود. بعبارت دیگر میزان موفقیت شما در ترید(بر اسـاس مراجعـه دوم قیمـت بـه آن زون) بستگی به قدرت دور شدن قیمت در بار اول که منجر به تشخیص زون شده است دارد.

با این حساب اگر یک زون عرضه را مشخص کرده باشید که در آن یـک ریـزش بـزرگ شـامل کنـدلھای نزولی با بدنه بزرگ داشته باشید بر اساس این قاعده این زون پتانسیل ترید بالایی خواھد داشت.

با این وجود متاسفانه احتمال اینکه یک زون عرضه و تقاضا به شما یک معاملـه موفـق را بدھـد ھـیچ ارتباطی با قدرت فاصله گرفتن قیمت از آن زون در بار اول ندارد.

چند بار تا حالا یک معامله در زون عرضه و تقاضا (که بار اول قدرت دور شدن قیمت از ان زیـاد بـوده) را اجرا کرده اید و با چشم خود دیده اید که قیمت براحتی زون را شکسته و معامله در ضرر فرو رفته است؟ (به شکل ذیل توجه کنید) جواب این سوال برای خود من دفعات مکرر بوده است.

و به این علت این اتفاق تلخ می افتد که احتمال اینکه یک زون عرضـه و تقاضـا بـه شـما یـک معاملـه موفق را بدھد ھیچ ارتباطی با قدرت فاصله گرفتن قیمت از آن زون در بار اول ندارد.

مدرسان عرضه و تقاضا معمولا این سطح را بعنوان یک ناحیه قوی معرفی خواھند کرد، امـا چنـان کـه دیدیـد بازار بدون توقف این ناحیه را شکسته و باعث شده که نظر بعدی را که در ذیل آوردم ، به شما بگویم.

چگونه تشخیص دهیم کدام زونها از بقیه قوی ترند

اکنون که می دانیم دور شدن با قدرت از یک زون عرضه و تقاضا ھیچ تاثیری بر احتمال موفقیت ترید و سود دھی ندارد به این پرسش میرسیم که پس چگونه تشخیص دھیم کدام زونھا از بقیه قویترند؟ جواب بستگی به ارتباط زون با ترند دارد.

نگاھی به زون عرضه مشخض شده در چارت روزانه یورو / دلار می اندازی و می بینیم که ھر کسی در ایـن زون خرید داشت پول زیادی به جیب زد.دانستن علتش ھم نیاز به شناخت روانشناسی بازار دارد.

ھمین که حرکت طـول رونـد افـزایش مـی یابـد، افـراد بیـشتر و بیـشتری واردتریـد در یـک جھـت مـی شوند.به آخرین ریزشی که می توان در چارت قبل از ایجاد زون تقاضا ، دید توجه کنید.در زمـان ایـن ریـزش ده ھا ھزار معامله گر ھمه سل کردند به امید این که قیمت پایین تر رود. بازار برای اینکه بتواند از این نقطه بالاتر رود باید کسی وارد شود تا ھمه اردرھای معامله گرانی که سل کرده اند را بای کند.و این امر نیـاز بـه حجـم سنگینی از پول دارد ، برای مثال نیاز به صد ھا ھزار دلار دارد اگر نگوییم میلیارد ھا دلار.

بازار بالاخره از افتادن به پایین تر متوقف شده و شروع کرده به پیشرفت به سمت بالا و این امر منجـر به ایجاد زون تقاضایی که در تصویر مشخص شده گردیده ایـن زون احتمـال بـالایی دارد کـه بـه مـا یـک تریـد موفقی بدھد ، نه بخاطر اینکه در زمان پس زدن قیمت قدرت زیادی داشته بلکـه بـه خـاطر اینکـه مـی دانـیم کسی که این زون را در بار اول ایجاد کرده سرمایه بسیار زیادی برای این کار خـرج کـرده و پـول زیـادی را وارد بازار کرده.

چرا یک نفر کلی پول خرج میکند تا ھمه اردرھای سل را از ھزاران معامله گر بخرد در حالیکه این معامله گران ھنوز انتظار دارند که قیمت بریزد؟

این مثال مربوط به چارت یکساعته یورو / دلار است که اگر از تایم فـریم ایـن نمـودار صـرف نظـر کنـیم مثال بالا بسیار شبیه چارت قبلی است.در ابتدا یک روند نزولی خیلی واضح را می توانیم به راحتی ببینیم و بعد یک حرکت عمودی قوی به بالا را داریم، این حرکت به بالا به ما می گوید یک نفر به بازار امـده اردر ھـای سل ھمه معامله گران را جمع کرده.

و دوباره این سوال پیش می آید که چرا یک نفر می آید و ھمه اردرھای سل را از ھزاران معاملـه گـر می خرد در حالیکه این معامله گران ھنوز انتظار دارند که ریزش قیمت ادامه یابد؟

زون ھای عرضه و تقاضا یی که بالاترین احتمال موفقیت را دارند انھایی ھستند که در پی بازگشت روند بوجودآمده اند.یک زون تقاضا که در پی بازگشت یک روند طولانی مدت بدست آمـده شـانس خیلـی بـالاتری دارد نسبت به زونی که در ابتدای یک حرکت نزولی بوجود آمده باشد.

و این قاعده برای زون عرضه نیز صادق است. به این صـورت کـه در مـوقعیتی کـه بـازار بـرای مـدتی طـولانی حرکت صعودی داشته است و یک زون عرضه که نشانگر خاتمه آن روند است بوجود آید احتمال موفقیت ترید بر اساس این زون بسیار بیشتر از زونھای ایجاد شده در ابتدای یک حرکت صعودی می باشد.

زمانی که براي بازگشت به زون طول می کشد

موسسات مالی دو مدل اقدام به معامله گری می کنند، مدل اول معامله گری روزانه (intra-day trading) می باشد ،که ھـدف آن گـرفتن حرکـات خیلـی کـم بازار در طول کورس ھای روز معاملاتی به منظور کسب مقادیر کمی سود است.

معامله گران بانکی که از این مدل معامله گری استفاده می کننـد تریـد ھایـشان را در خـلال روز انجـام مـی دھند و ھیچ کدام نمی گذارند تریدشان در طول شب نیز باز بماند. و این بدین معنی اسـت کـه بـازار سـازان روی قیمت کار می کنند تا برسد به مکانی که این معامله گران می خواھند بخرند یا بفروشند.

اکثریت این مکانھا زونھای عرضه و تقاضا خواھد بود. لذا اگر ما بدانیم این معامله گران روزانه معاملاتشان را در طول ساعات شب در بازار قرار نمی دھند ، این امر بدین معنی است که اگر بازار در طول بیست و چھار ساعت به زونھای عرضـه و تقاضـا بـر نگـردد ایـن زون ھـا احتمال بسیار پایین و اعتبار خیلی کمی پیدا می کنند.

در اینجا یک قانون برای معامله گران عرضه و تقاضایی که فقط در چارت یک ساعته کار می کنند بوجود میاید و آن اینکه فقط باید روی زون ھایی ترید کرد که بازار در بیست و چھار ساعت گذشته روی انھا کار کـرده تـا بـه آنھا بر گردد.

اگر بازار نتوانست به یک زون عرضه و تقاضا برگردد شما باید این زون را به مدت بیست و چھار ساعت نشان کنید و بعد از ان زون نا معتبر می شود.و نباید براساس آن ترید کنید. من تست ھای مختلفی در این زمینه کردم و متوجه شدم بیست و چھار ساعت ماکزیمم زمان قابـل تحمـل می باشد و در غیر این صورت احتمال موفقیت معامله بر اساس این زون بسیار پایین می آید.

اگر تایم فریم انتخابی شما برای معامله گری عرضه و تقاضا تـایم روزانـه ھاسـت بنـابراین شـما بایـد بـه زون حداکثر یک ماه فرصت دھید. و اگر بازگشت قیمت بـه زون در طـول یـک مـاه انجـام نـشود ، اعتبـار زون بـسیار کاھش می یابد و شما نباید در صورت بازگشت بازار به این زون بدنبال معامله گری برگشتی باشید.

(long-term position trading) علت این موضوع ھم بر می گردد به روش معاملـه گـری بلنـد مـدت مدل دیگر از بانکھا. پوزیشن ھای بلند مدتی که این بانکھا می گیرند دقیقا علت ایجاد روندھا در بازار فارکس است.

موسسات مالی بزرگی که در بازار فارکس سرمایه گذاری می کننـد ھمگـی بـاھم ھمکـاری مـی کننـد کـه برنامه ریزی کنند که بازار در چه جھتی برود، سپس قیمت را دستکاری می کنند که ھمه فکر کنند قیمـت دارد به جھت مخالفی که آنھا قصد دارند معاملاتشان را قراردھند می رود.

برای مثال این مورد را من در چارت دلار ین پیدا کردم.

اول از ھمه توجه به یک روند نزولی مھم جلب می شود که حدود سه سال طول کشیده ، در حقیقت حرکت بازار به سوی پایین در طول مدت زیاد به این معنی است که اکثریت تریـدرھا در بـازار در حـال سـل گـرفتن یـا فروش ھستند.

اما ناگھان یک حرکت رو به بالا بوجود می آید.این موضوع خیلـی اھمیـت دارد کـه چـه مـدت ایـن رونـد بطـول انجامیده زیرا بسیار بسیار افرادی ھستند که دلار / ین را به علت روند نزولی پوزیشن فروش گرفتـه انـد . از نظر بازار حرکت رو به بالای ناگھانی به معنای ورود بانک ھا به بازار و جمع کردن و خرید بر پوزیشن ھای انبوه

افرادی است که اقدام به فروش می کنند.

کاری بانک ھا بعد از ورود می کنند بسیار زیرکانه است.آنھا اجازه می دھند که قیمت دوباره ریزش کند ، این باعث می شود که معامله گران فکر کنند که روند نزولی می خواھد ادامه پیدا کند و ھمگی مجددا اقدام به فروش می کنند.زمانی که بازار دوباره به جایی رسید که بانک ھا ابتدا خرید کرده بودند.دوباره بانکھـا اقـدام به خرید می کنند این حرکت ثانویه بانک ھا توام می شود با نقد شوندگی انبوه پوزیـشن ھـای بازنـده تریـدر ھایی دارند می فروشند . و این علت شکست چشمگیر بازار به بالاتر و شروع یک روند جدید است.

زمانیکه موسسات بزرگ تریدھایشان را در بازار قرار می دھند، علاقه دارند که تمـام معاملاتـشان در بـازار در یک محدوده قیمیتی در بازار بنشیند ، این موسسات این طور عمل نمـی کننـد یـک یـک تریـد را وارد شـوند و وقتی بازر رشد کرد ترید بعدی را وارد شوند و علت برگشت قیمت به زون تقاضای روزانه در نمـودار فـوق نیـز به ھمین علت است.

روند

بسیاری از معامله گران استراتژی عرضه و تقاضا به مفھوم روند توجه ویژه ای بـرای تحلیـل بـازار دارنـد. امـا مشکل اینجاست که این معامله گران مفھوم روند را چگونه در نظر دارند.

آنچه که یک معامله گر انجام می دھد اینست که به سراغ چارت روزانه می رود و می بیند که ھمه روند ھا نزولی است. لذا می روند سراغ زون ھای عرضه چرا که بطور عام می گوینـد کـه معاملـه بایـد در جھـت رونـد روزانه انجام شود.

خوب این کار اشکالی ندارد تا وقتی که معامله گران معاملاتشان در چارت روزانه در می آورند. آنچـه مـد نظـر است این است که ترید باید در جھت ھمان تایم فریمی مدیریت شود که روند بازار در آن تایم فریم تـشخیص داده شده است ، بدین معنی که اگر روند را در تایم روزانه تشخیص دادیم ، معامله نیز باید با توجه به روند در ھمان تایم فریم انجام و باید زونھای مربوط به ھمان تایم فریمی که روند را تشخیص داده ایم و بر اسـاس آن وارد شده ایم مد نظر قرار گیرد.