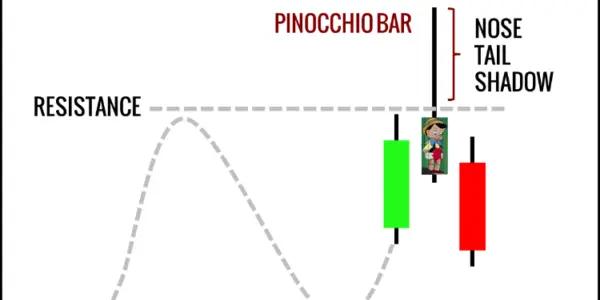

پین بارھایی که در نتیجه عمل بانکها بوجود می آیند

پین بارھـای موسـسه ای پـین بار ھـایی ھـستند کـه در نتیجـه ورود تریـدرھای بـانکی و قـرار گـرفتن معاملات ایشان به منظور بازگشت بازار بوجود می آیند، قبل از اینکه به شما نشان دھم چگونه پـین بارھـای موسـسه ای را در چـارت شناسـایی کنیـد. نیـاز است که بدانید که ما دو جور پین بار موسسه ای داریم که در چارت قیمت بوجود می آیند.

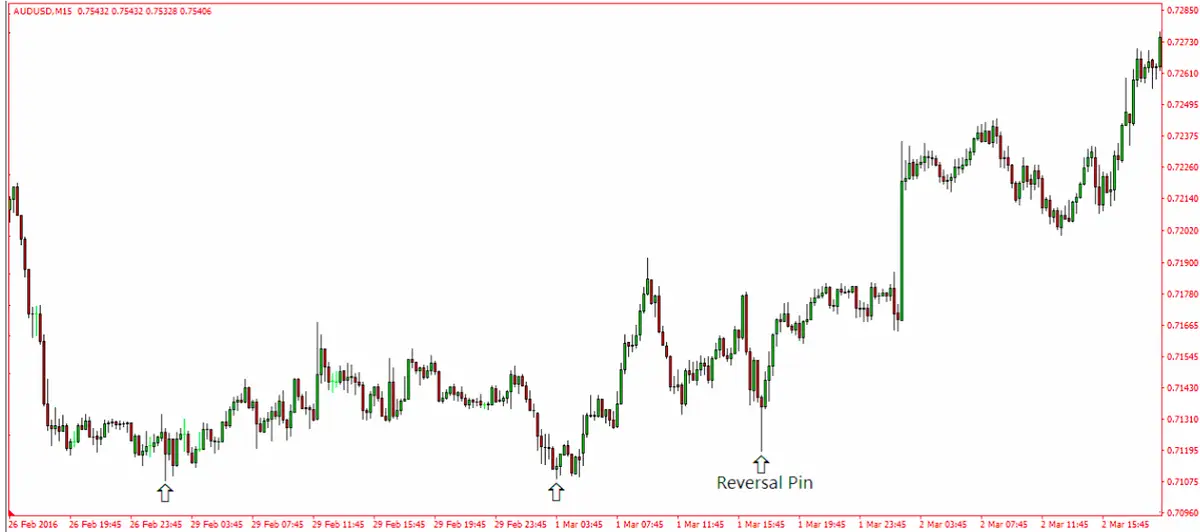

در اینجا تصویری از یک پین بار ریورسال موسسه ای داریم. این پین بارھـا فقـط زمـانی در بـازار دیـده می شوند که مارکت در فرایند بازگشت قراردارد و معمولا به صورت یکی از سـویینگ لوھـا یـا سـویینگ ھـای ھایی ھستند که در نتیجه ورود تریدرھای بانکی به بازار و قرارگرفتن تریدھایشان بوجود می آیند.

این تصویر مثالی از سه پین بار ادامه دھنده موسسه ای در طی یک سویینگ بالا در چارت یکساعته در جفت ارز AUD/USD را نشان می دھد.

در حالیکه پین بارھای بازگشتی موسسه ای تنھا زمانی بوجود می آیند که بـازار در فراینـد بازگـشت قراردارد ، پین بارھای ادامه دھنده موسسه ای فقط پس از بوقـوع پیوسـتن بازگـشت قیمـت و در زمانی بوجود می آیند که مارکت دارد به بالاتر یا پایین تر حرکت می کند، در ھر دوی این تصاویر شما می توانید ھر دو مدل پین بار موسسه ای (پین بارھای ریورسال و ادامـه دھنده) را ببینید.

شاید متوجه تفاوتھایی بین پین بار ریورسال در شکل اول با پین بارھای ادامه دھنده در شـکل دوم را شده باشید، یکی از بارزترین تفاوتھا مربوط می شود به اندازه پین بار ریورسالی که در شکل اول دیـده مـی شـود، که از ھمه پین بارھای ادامه دھنده در شکل دوم بزرگتر است.

علت اینکه چرا پین بار ریورسال بزرگتر است ، به این بر می گردد سایز معـاملات خریـد بانکھـا کـه در بازار قرارداده اند تا بازار ریورسال کند خیلی بزرگتر از سایز معاملاتی اسـت کـه منجـر بـه ایجـاد پـین بارھـای ادامه دھنده شده است، برای فھم این مطلب باید به ساختار بازار که ھر کدام از ایـن مـدل پـین بارھـا در آن شـکل گرفتـه انـد توجه کنید.

اگر در شکل اول که پین بار ریورسال دیده می شود به عقب تر برگردیم خواھید دید که این پین بار در نزدیکی خود حرکت بزرگی از قیمت به پایین تر را ندارد.

این افت بزرگ قیمت (سایه پین بار) باعث شده که تریـدرھای خـرده پـا فکـر کننـد کـه بـازار دارد یـک حرکت بزرگ به پایین را شروع می کند. وقتی قیمت بطور ناگھانی می ریزد ، تریدرھای خرده پا ایـن ریـزش را نشانه ھای شروع یک حرکت بزرگ ارزیابی می کنند و می دوند و تحـت فـشار ھیجـانی خـود بـرای اینکـه از بازار عقب نمانند معاملات فروش در بازار قرار می دھند. نیازی به گفتن ندارد با قرار گرفتن معاملات فروش این تریدرھای خرده پا حجم عظیمی از سفارشـات فـروش در بـازار وارد بـازار مـی شـود. و تریـدرھای بـانکی از ایـن سفارشـات بـرای قـراردادن اخـرین معـاملات خریدشان در بازار قبل از ریورسال قیمت استفاده میکنند. و اینکار به تـشکیل یـک پـین بـار صـعودی ریورسـال ختم می شود.

ما می توانیم صحت تمام این موارد را تایید کنیم، بر اسـاس ایـن واقعیـت کـه پـین بـار ریورسـالی کـه مشخص شده آخرین نقطه ای از بازار بوده که در آن مقادیر قابـل تـوجھی از سفارشـات فـروش وجـود داشـته است. پس از اتمام ایجاد این پین بار (بسته شدن کندل یکساعته به شکل پین بار) ، بازار بازگشته و و شروع

کرده به بالا رفتن بدون وجود حتی یک ریزش قابل توجه تا تاریخ 7 مارس.

حال اگر نگاھی بیاندازیم به یکی از پین بارھای ادامه دھنده که در طی سویینگ بالا شکل گرفته اند، و بر اساس اینکه در زمان تشکیل آنھا چه مقدار سفارشات فروش وارد بازار شده آنھا را تحلیـل کنـیم، کـاملا واضح است که مقادیر کمتری از سفارشات فروش در زمان تشکیل پین بارھای ادامه دھنـده وارد بـازار شـده اند. (در مقایسه با زمان تشکیل پین بارھای ریورسال). و این نتیجه گیری ما بر اساس اختلاف در ساختار مارکتی است که قبل از تشکیل ھر کدام از این پین بار ھا می توانیم ببینیم.

در تصویر اول دیدیم که چطور پین بار بازگشتی درست بعد از یک حرکت بزرگ به پایین بوجود آمـد، ایـن حرکت به پایین تر در تریدرھای خرده پا این ذھنیت را بوجود آورد که بازار می خواھـد در آینـده ای نزدیـک یـک ریزش شدید را شاھد باشد. وقتی آنھا می بینندکه بازار یک ریـزش بـه پـایین دیگـر را تجربـه مـی کنـد ، ایـن تریدرھای خرده پا فرض می کنند این ریزش شروع یک ریزش بزرگتر است که انھا انتظارش را می کشیدند.

زمانی که بانکھا معـاملات خریدشـان را وارد مـی کننـد، سفارشـات فروشـی کـه بـا معـاملات فـروش تریدرھای خرده پا ایجاد شده است، مصرف شده و قیمت به بالاتر می رود ، و در نتیجـه منجـر بـه ایجـاد یـک کندل پین بار ریورسال صعودی می شود. در تصویر دوم ، می توانید ببینید که پین بار ھای ادامه دھنده بعد از اینکه مارکت بـه بـالا حرکـت مـی کرده بوجود آمده اند. این واقعیت که بازار به بالاتر حرکت می کرده ، بدین معناست که تعداد کمتری از تریدرھا زمانیکه دیده اند که بازار در طی ایجاد پین بـار ادامـه دھنـده دارد میریـزد ،علاقـه بـه گـرفتن پوزیـشن فـروش داشته اند.

و این بدین معناسـت کـه بانکھـا قـادر بـه قـراردادن معـاملات خریـد زیـادی در بـازار در نتیجـه ی جـذب سفارشات سنگین فروش سایر تریدرھا کـه بخواھنـد بفروشـند نبـوده انـد.

چگونه روی پین بارھای موسسه ای معامله کنیم

تاحالا پیش زمینه ی مختصری از دو پین بار موسسه ای که می توانیم انتظار داشـته باشـیم در بـازار ببینیم ارائه شد، فکر میکنم وقتش رسیده که به شما نشان دھـم چطـور روی ایـن دو پـین بـار موسـسه ای معامله کنیم.

قبل از اینکه شروع کنیم خوب است که بدانیم، ترید روی ھر دو این پین بـار موسـسه ای دقیقـا مثـل ترید روی پین بار معمولی است، یعنی ھمین که پین بار ساخته شد شما با قراردادن اردر فروش یـا خریـد در بازار وارد معامله می شوید.

اگرچه از نظر نحوه ورود به بازار در تریـد روی پـین بـار موسـسه ای تفـاوتی وجـود نـدارد، چیـزی کـه متفاوت است، محل قرار گرفتن حدد ضرر در ترید روی ھر کدام از پین بار ھای موسسه ای است. بیایید با ھم نگاھی به محل قرار گرفتن حد ضرر در زمان ترید روی پین بارھای موسسه ای بیاندازیم. ھمانطور که در فصل قبل گفتم، پین بارھای بازگشتی (reversal pin bars) زمانی بوجـود میآینـد کـه بـازار در فرایند بازگشت قرار دارد و این بدین معنی است که این پین بارھا را میتوان در نزدیک سویینگ ھایی پیدا کرد که دارند در نزدیکی قیمتھایی که ساخته شده اند با ھم بسته می شوند.

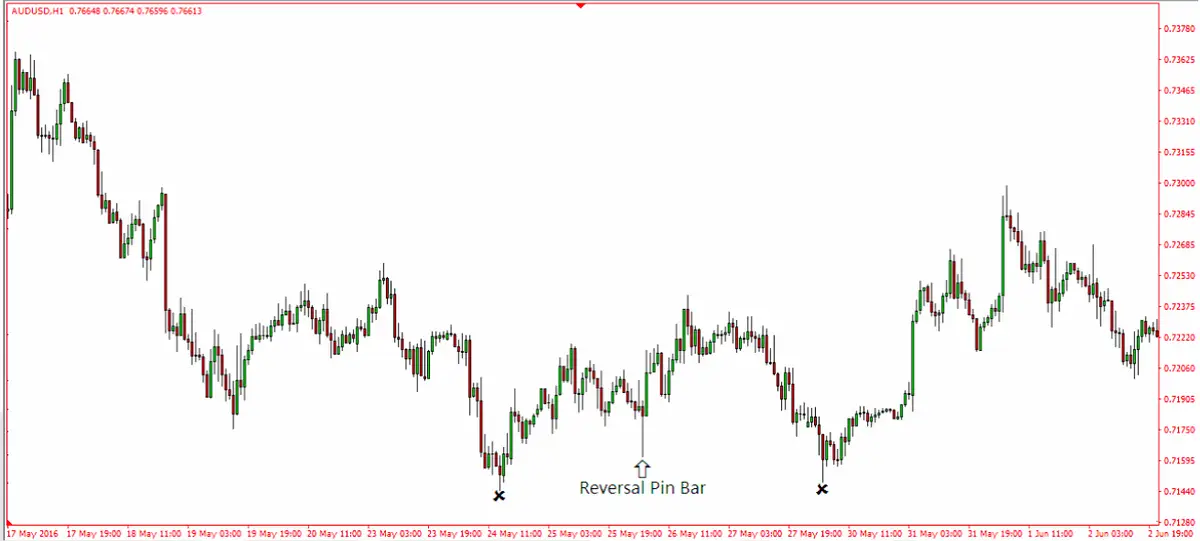

در تصویر قبل، می توانید ببنید که یـک پـین بـار بازگـشتی موسـسه ای دقیقـا بعـد از دو سـویینگ لـو بوجود امده که بمعنی ورود معاملات تریدرھای بـانکی بـه بـازار و قرارگـرفتن معـاملات خریـد ایـشان در جھـت برگرداندن جھت بازار است. در این تصویر بوضوح می توان دید که کلوز کندل پین بار ریورسال در قیمتی اتفاق افتاده که دو سویینگ لوی قبلی از آنجا ایجاد شده اند.

کلا سیزده پیپ اختلاف بین لوی پین بار با لوی سویینگ لوھایی کـه بمنظـور بازگـشت بـازار تـشکیل شده اند وجود دارد. سیزده پیپ اختلاف زیادی نیست. اگر فاصله بین دو سویینگ بیـشتر بـود مـثلا 40 تـا 50 پیپ بود، آن وقت نمی شد بگوییم که این سویینگ ھا بخاطر بازگشت بازار اتفاق افتاده ، چرا کـه تریـدرھای بانکی معاملات خود جھت بازگشت قیمت را اینقدر دورھم از قرار نمی دھند.

اگر بخواھید یک معامله خرید بعد از دیدن شکل گیری یک پین بار ریورسال در بازار قرار دھید چیزی که دانستنش برای شما مھم است ، این است که شما نیاز دارید که مطمئن شوید حد ضررتان را زیر پایین ترین سویینگ لویی که در زمان ریورسال قیمت بموجود آمده قرار دھید و شما نباید حدد ضرر تان را زیـر بـوی خـود پین بار ریورسال قرار دھید. اگر حد ضررتان را زیر لوی پین بار قرار دھید ، احتمال باختن معامله افزایش می یابد، بخاطر اینکه اگـر معامله گران بانکی ھنوز معاملات جدید برای قراردادن در بازار داشته باشند، این معامله گران تمایل دارند کـه قیمت را مجددا به پایین بکشند تا افراد بیشتری را بـه بـازار بکـشند و اردرھـای فـروش آنھـا را بتواننـد جـذب کنند، بسته به اینکه معامله گران بانکی به چه مقدار سفارش فروش برای قراردادن سفارشات خرید خـود در بازار نیاز داشته باشند، بانکھا ممکن است اقدام به ریزش قیمت به زیر لوی پین بار ریورسال کنند.

اگر این اتفاق بیافتد و شما حد ضررتان را زیر لوی پین بـار قـرار داده باشـید، شـما پولتـان را از دسـت خواھید داد، نه بخاطر اینکه جھت حرکت قیمت را اشتباه تـشخیص داده باشـید، بلکـه بخـاطر اینکـه حـساب نکرده بودید که ممکن است بانکھا نیاز به قراردادن معاملات بیشتری در بازار داشته باشند.

حتی اگر بانکھا قیمت را به زیر لوی پین بار ببرند ، اینکار را خیلی با فاصله ازآن انجام نمی دھنـد چـرا که معمولا تمایل دارند که معاملات خود را جھت بازگشت قیمت و شروع یک روند جدید ، بـا اخـتلاف کمـی از ھم در بازار قرار دھند. و این یعنی ریزش قیمت جایی نزدیک لوی پایین ترین سویینگ تمام می شود، زیرا این قیمت در واقع پایین ترین نقطه ای بوده که بانکھا احتمالا بعضی از معاملات خرید خود را در بازار قرارداده اند.

تصویر فوق مثالی از پین بار ریورسال موسسه ای را نشان میدھد، که لوی آن بدلیل عدم قرار گرفتن ھمه معاملات خرید بانکھا و عدم ورود ھمه اردرھای فروش تریدرھای دیگر در بازار شکسته شده.

اگر شما به محض رویت پین بار در بازار یک معامله خرید در بازار قرار داده باشید، و حد ضـررتان را زیـر لوی این پین بار قرارداده باشید(یعنی ھمان کاری را کرده باشید که کتابھا و سایتھا به شما یـاد داده انـد)، شما این معامله را باخته بودید زیرا در دو روز بعد از ظھور پین بار ، بازار به زیر لوی پـین بـار بـه پـایین کـشیده

شده و دوباره از آنجا حرکت به بالا را شروع کرده است.

علت اینکه لوی مذکور توسط بازار شکسته شده اینست که تریدرھای بانکی اردرھـای فـروش کـافی برای خریدھایشان در بازار پیدا نکرده بودند و نیاز داشتند که قیمت به پایین تر برود چون ایـن تنھـاراھی بـوده که تریدرھای دیگر را ترغیب به ورود به بازار و قرار دادن سفارشات فروش میکرده و ھمین شکستن لـو بـرای تریدرھای دیگر تریگر ورود به معاملات فروش محسوب می شده و باعث شده تا سفارشات فروش بیـشتری وارد بازار شود چون تریدرھای دیگر با این شکست اطمینان پیدا کرده بودند بازار و قیمت می خواھد بریزد.

با شکسته شدن لوی پین بار حالا دیگر تریدرھای بانکی می توانند معاملات باقی مانده ی خریدشان را در بازار قرار دھند. ھمـه فـروش ھـای ورودی بـه بـازار مـصرف مـی شـوند و بـازار بـر مـی گـردد، و در نتیجـه بـسیاری از تریدرھایی که در طول نزول قیمت معاملات فروش در بازار گذاشته بودند معاملاتشان را در ضرر می بندند.

آنچه گفته شد یک مثال عالی از این بود که وقتی شما می خواھید روی یک پین بار برگـشتی اقـدام به معامله کنید، چرا نیاز دارید که بدانید بانکھا کجا معاملاتشان را در بازار قرار داده اند .

علیرغم این واقعیت که پین بار بازگشتی که در تصویر قبلی بعلت قرارگرفتن معاملات خرید تریـدرھای بانکی بمنظور بازگشت بازار بوجود امده بود، اما بازار ھمچنان رفـت تـا لـوی پـین بـار را بـشکند بخـاطر اینکـه بانکھا ھنـوز مقـدار مـورد نیـاز از سفارشـات فـروش را بـرای قـراردادن معـاملات خریدشـان پیـدا نکـرده بودنـد. کتابھا و سایتھای اینترنتی می گویند که وقتی لوی یک پین بار صعودی شکسته میشود، پین بار غیـر معتبـر بوده و ترید باید پایان یابد.این کتابھا این صحبتھا را مـی کننـد چـون درکـی از علـت تـشکیل پـین بـار و اینکـه تریـدرھای بـانکی بـرای برگردانـدن رونـد بـازار چگونـه بایـد معـاملات خـود را در بـازار قـرار دھنـد را ندارنـد.

حالا دیگر وقتی که یک پین بار ریورسال صعودی بانکی در بازار بوجود می آید، می دانید که نباید با شکـستن لوی پین بار آن را غیر معتبر فرض کرد (و بر عکس آن را در پین بار نزولی بانکی) ، چرا که به احتمال بالا علت شکستن لوی پین بار صعودی و ھای پین بار نزولی این است که تریدرھای بانکی ھنوز معـاملات بجـا مانـده ای دارند که باید در بازار قرار بگیرد. لذا کاری که از این به بعد باید بکنید این است که اگر روی تشکیل پین بار وارد معامله شدید مطمئن شوید که حد ضرر تان را در پین بار نزولی بالای بـالاترین سـویینگ ھـای ای کـه در طول فرایند ریورسال بازار تشکیل شده اسـت قـرار داده باشـید.

وبـالعکس در مـورد در پـین بـار صـعودی بایـد مطمئن شوید که حد ضررتان پایین پایین ترین سویینگ لویی که در طول فرایند ریورسال بازار تشکیل شده است قرار داده باشید. بسیار خوب ، حالا که فھمیدید چطور روی پین بار ھای بازگشتی بـانکی معاملـه کنیـد، چیـزی کـه در مرحله بعد می خواھم انجام بدھم اینست که به شما نشان دھـم چطـور میـشود روی پـین بارھـای بـانکی ادامه دھنده معامله کرد.

پین بار ھای بانکی ادامه دھنده نحوه ی معامله کردنشان بسیار شبیه پین بارھای ریورسال که قـبلا باھم دیدیم است.برای معامله موفق روی آنھا شما باید درکی از نقطه ای بانکھا معاملاتشان را در بـازار قـرار داده اند داشته باشید و بتوانید حس کنید که معاملاتی که بانکھا در بازار قرارداده اند چقدر بزرگ است.

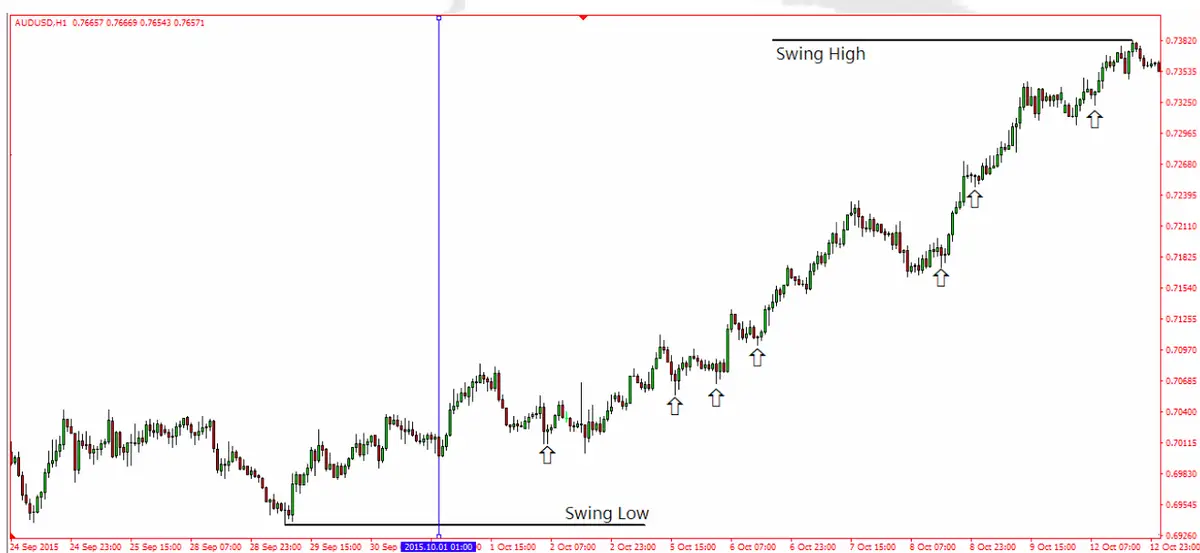

تصویر فوق یک سویینگ به بالا روی جفت ارز AUD/USD را نشان میدھد که از تاریخ بیست و ھشتم سپتامبر تا دوازدھم اکتبر ادامه داشته است. توجه کنید که من 8 پین بار صعودی کـه در طـی ایـن سـویینگ بوجود امده انـد را بـا فلـش مـشخص کـرده ام. ھمـه ی ایـن پـین بارھـای صـعودی توسـط تریـدرھای بـانکی با قراردادن معاملات خرید جزیی در بازار بوجود امده اند.

کلید موفقیت در معامله روی پین بارھای ادامه دھنده دانستن این است که وقتی وارد یک تریـد مـی خواھید بشوید کجا باید حد ضررتان را قرار دھید. متاسفانه خیلی از تریدرھا زمانی کـه روی پـین بـار معاملـه می کنند حد ضرر شان بالای ھای پین بار نزولی و یا پایین لوی پین بار صعودی قرار می دھند. اگر چه ناحیه مذکور محل معتبری برای قرار دادن حد ضرر است ولی می تواند منجر بـه بـسیاری از باختھـای معـاملاتی در پی اتفاقات بعدی که در بازار می افتد بشود، چرا چون بازار معمولا پایین تر رفته و سطح لو یا ھای پین بـاری که حد ضررتان را درآن قرار داده اید می شکند و درنتیجه حـد ضـرر شـما قبـل از اینکـه قیمـت واقعـا بخواھـد برگردد و بازار ریورسال نماید ، فعال می شود.

بھترین کار برای جلوگیری از این وضعیت قراردادن حد ضرر در نقطه ای دیگری از بازار است. سوال این نقطه کجا باید باشد؟ و اینکه چرا باید حد ضرر را جای دیگری بگذارید؟

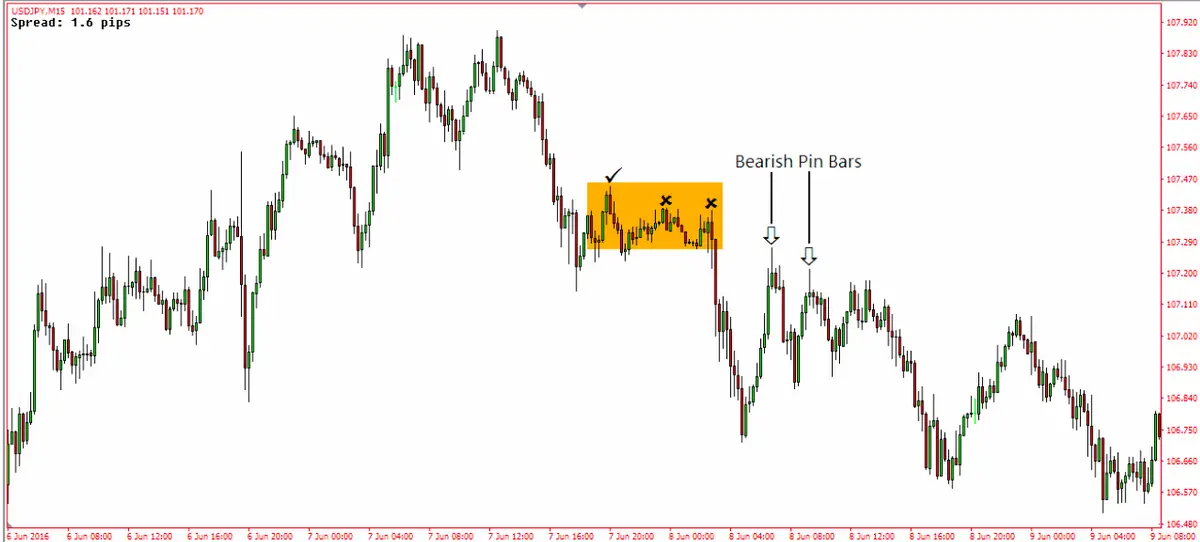

در اینجا تصویری از دو پین بار ادامه دھنده نزولی داریم که در نمودار پانزده دقیقه جفت ارز AUD/USD بوجود آمده اند.

اگر قصد داشته بودید که روی یکی از این پین بارھای نزولی اقدام به معامله کنید نباید حد ضـررتان را بالای ھای پین بار قرار می دادید، بلکه نیاز داشتید که حد ضرر را بالای سویینگ ھایی که با علامت تیـک در قسمت نارنجی مشخص کردم قرار می دادید.

علتش ھم واکنش قیمـت در بـاکس نـارنجی اسـت، در ایـن بـاکس مـی توانیـد نقـاطی را ببینیـد کـه تریدرھای بانکی بارھا درآن نقاط وارد بازار شده اند و درآن نقاط معاملات فروش سنگینی را در بـازار قـرار داده اند.چرا چنین حرفی را می زنیم بخاطر این واقعیت که بعد از سویینگ ھای ھـایی کـه در بـازار شـکل گرفتـه بازار ناگھان دچار افت قیمتی زیادی شده است.

و تنھا راھی که این افت قیمت می توانسته رخ داده باشـد، این بوده که کسی یا معاملات فروش وارد بازار کند و یا اقدام به برداشت سود از معاملات خریدی کـه قـبلا از بازار قرارداده بوده کرده باشد. سه سویینگ ھایی که می توان در باکس نارنجی دید، نقاط اصلی ھستند کـه درآنجاھـا سفارشـات خرید کافی برای پوشش دادن معاملات فروش تریدرھای بانکی در بازار وارد شده اند و این بدین معنی است که اکثر سفارشات فروشی که باعث ایجاد افت در قیمت شده اند، در این سویینگ ھای ھا وارد شده اند.

حالا بخاطر اینکه ایـن سـه سـویینگ ھـای نقـاط اصـلی ورود معـاملات جدیـد بانکھـا یـا نقـاط کاصـلی برداشت سود این تریدرھا است، پس حد ضرر در پین بارھای ادامه دھنده شما باید بالای این سـه سـویینگ ھای در نظر گرفته شود، بخصوص منظورم بالای ھای ھایی است که با علامت تیک مـشخص کـرده ام، چـرا که این ھای ھا بالاترین نقاطی ھستند که تریدرھای بانکی می توانستند معاملات فروششان را در بازار قرار دھند تا قیمت و بازار را به پایین برانند.

اگر بانکھا بخواھند که بازار بعد از قرار گرفتن معاملات خرید آنھا ھم چنـان نـزول و افـت قیمـت خـود را حفظ کند، لازم دارند که به بازار وارد شده و معاملات فروش بیشتری را در بازار قـرار دھنـد، و اجـازه نخواھنـد داد که قیمت بالاتر از جایی برود که آنھا در گذشته درآن نقاط مقادیر زیادی معاملات فروش قرار داده اند، برای اینکه بانکھا نیاز دارند تا از معاملاتشان پول در بیاورند.

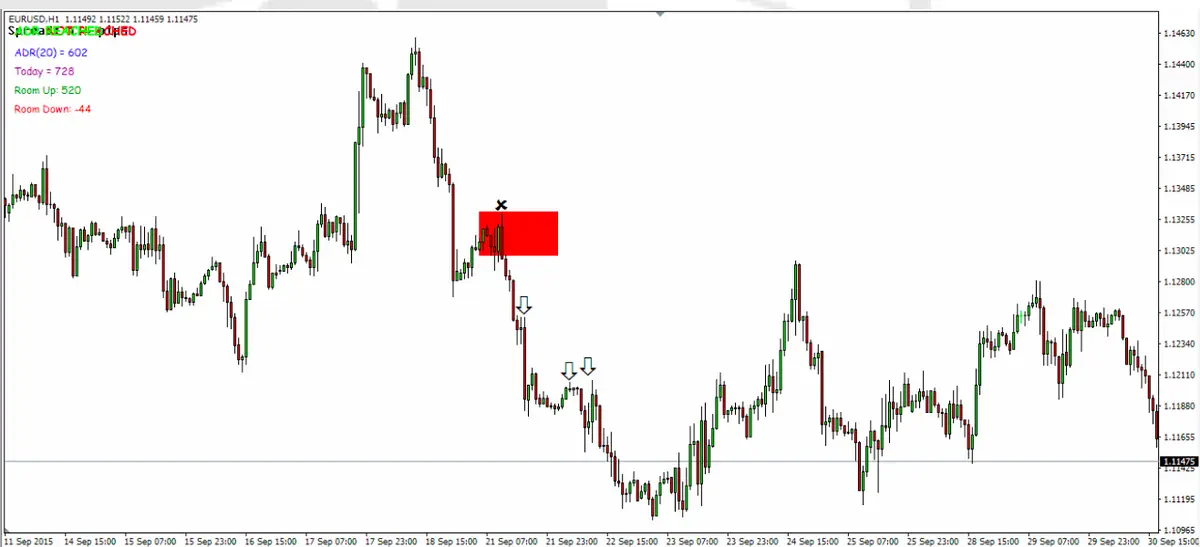

در اینجا تصویر دیگری از پین بـار نزولـی ادامـه دھنـده ای کـه در بـازار بوجـود آمـده را برایتـان قـرارداده ایم.اگر شما روی این پین بارھا بروشی که کتابھا و وبسایت ھا گفته اند معامله کرده باشید ، بـه احتمـال زیـاد معامله تان با ضرر خاتمه یافته است، چرا که چند ساعت بعد ازآنکه شما وارد معامله شده اید ، مارکـت بـه عقب برگشته و ھای پین بار را قبل از بازگشت دوباره قیمت شکسته و بعد از آن دوباره درجھت سـیگنالی که از پین بار گرفته بودید دوباره ادامه حرکت داده.

حالا اگر شما حد ضررتان را بالای آخرین نقطه ای که بانک ھا درآن وارد بازار شده اند قرار داده باشید، پولی ازدست نخواھید داد زیرا با وجود اینکه بازار ھای پین بار را شکسته ولی از حد بـالای سـویینگ ھـایی که محل قرار گیری معاملات فروش بانکھا در بازار بوده ، تجاوز نکرده (منظور نقطـه ای اسـت کـه بـا علامـت تیک در تصویر مشخص کرده ام).

علت اینکه چرا بازار تمایل دارد به بالاتر از ھای پین بار نفوذ کرده و ان را بشکند اینست که زمانی که سایر تریدرھا می بینند که پین باری در بازار شکل گرفته دوست دارند که در جھت این پین بار اقـدام بـه قـرار دادن معاملات خودشان در بازار کنند ، و بھمین منظور حد ضرر خود را بـالای ھـای پـین بـار قـرار مـی دھنـد و باعکس در پین بارھای صعودی (بستگی به نوع پین بار که نزولی باشد یا صـعودی) .

خـوب وقتـی کـه افـراد زیادی با دیدن پین بار کارھایی که گفتیم را انجام بدھند برای تریدرھای بانکی شرایط مناسـبی بوجـود مـی آید ، چرا ، چون تریدرھای بانکی می توانند با ایجاد یک حرکت تیز در جھت خلاف پین بار ھمه حد ضـرر ھـای قرارداده شده را فعال کنند ، و این کار باعث می شود تا تریدرھای بانکی بتوانند سفارشات فروش بیـشتری را در بازار قرار دھند و قیمت در موقعیتی قرار گیرد که نسبت ریسک به ریوارد مناسب تری را برای معمـلات آنھا ایجاد کند.

بعضی وقت ھا این امکان وجو دارد که بتوان محل قرار گیری حد ضررھا در ھای و لوی پین بار ھا را بـا استفاده از نمودار سفارشات اوندا دید، ولی در بسیاری از موارد مقدار حد ضرر ھایی که بالای ھای یـا پـایین لوی پین بار یافت می شوند قابل مقایسه با آنچه در ترید واقعی اتفاق می افتد نیست بـا ایـن وجـود در بـاره نحوه استفاده از تاریخچه کتاب سفارشات اوندا به منظور بھره برداری از مفھوم دانستن نقاط حـد ضـرر سـایر معامله گران مقاله ای وجود دارد که می توانید آن را دانلود کرده و استفاده ببرید.

حالا که قادر به شناسایی محـل ھـایی کـه بـه احتمـال بـالا بانکھـا در گذشـته تریـدھای خودشـان را قرارداده اند، ھستید، کاری که باید بکنید اینست که چشم بدوزید به منبع آخرین ریزش قیمت (یا منبع صعود قیمت در بازار) که در بازار اتفاق افتاده است.

در تصویر فوق می بینید که منبع افت و ریـزش قیمتـی کـه در نمـودار تـایم یـک سـاعته در جفـت ارز USD/JPY اتفاق افتاده را مشخص کرده ام.

محدوده ای که در باکس نارنجی مشخص کرده ام منبع ریزش بزرگ ثانویه قیمت است که قبل از پین بار نزولی که با فلش مشخص کرده ام در بازار بوجود آمده. اگر شما روی پـین بـار نزولـی کـه در بـازار بوجـود امده اقدام به معامله کرده باشید، باید حد ضررتان را بالای ھایی که با ضربدر مشخص کردم قرار می دادید.

اگرچه این ھای که توسط بازار بوجود امده ریزش کمی را ایجاد کرده است، اما قسمتی از منبع ریزش بزرگ بازار بنظر می رسد، این قضاوت بر اساس این حقیقت است که این ھای تقریبا در نزدیک ھایی بسته شده که آن ھای مشرف به نزول متعاقب قیمت بوده است که با علامت تیک نشان داده ام.

زمانی که مثل مورد نمودار فوق،ھای ھـا در نزدیـک ھـم بـسته مـی شـوند ، علامـت ایـن اسـت کـه معاملات فروشی که باعث ریزش بزرگ قیمت به خارج از محدوده باکس نارنجی شده اند فقط روی ھایی که با علامت تیک نشان داده ام در بازار قرار نگرفته بودند، بلکه این معاملات فروش در ھای بعدی که بـا علامـت ضربدر مشخص کرده ام نیز به مقدار چشمگیری در بازار وارد شده اند. بنابراین حتی اگر ھایی که با علامت تیک مشخص کرده ام ھـای ریـزش بـزرگ قیمـت باشـد، بـا ایـن

وجود نمی تواند ھایی باشد که شما بتوانید حد ضررتان را روی آن قرار دھید ، چـرا، بخـاطر ایـن واقعیـت کـه بانکھا اکثر معاملاتشان که باعث ریزش بزرگ قیمت شده اسـت را در ھـایی کـه بـا علامـت ضـربدر مـشخص کرده ام در بازار قرار داده اند.

در اینجا مثالی از وضعیتی برای تان آورده ایم که منبع آخرین ریزش قیمت بجـای اینکـه ھـای سـاختار تثبیت قیمت (consolidation) باشد، ھای اصلاح (retracement) قیمت بوده است.

زمانی که منبع آخرین ریزش یا صعود قیمت اصلاح (retracement) باشد، حد ضرر شما بایـد ھمیـشه روی ھای اصلاح باشد(به شرطیکه ھای در زمان ریزش بازار بوجود آمـده باشـد و یـا لـو در ھمـان صـعود بـازار بوجود آمده باشد).

بنابراین اگر برای مثال یـک پـین بـار نزولـی در نقطـه ای کـه بـا فلـش مـشخص کـرده ام بوجـود امـده باشد،حد ضرر شما لازم است که به بالای ھای اصلاح قیمت که با علامت ضربدر مشخص کرده ام برود.

اگر در بالای اصلاح چند ھای وجود داشته باشد، حد ضرر شما باید روی بلندترین ھای قرار گیرد، چرا که در این نقطه بانکھا بیشترین معاملات فروش خود را قرار داده اند.

در زیر خلاصه ای ازآنچه مکه شما باید در زمانی که دیدی یک پین بار ادامه دھنده در بازار بوجودامده، انجام دھید را برایتان ذکر میکنم:

زمانیکه دیدید یک پین بار ادامه دھنده نزولی یا صعودی در بازار بوجود امده است، اولین کاری که باید انجام دھید اینست که دنبالی نزدیکترین نقـاطی بگردیـد کـه بانکھـا احتمـالا بیـشترین معـاملات خودشـان را درآنجا قرار داده باشند.

برای اینکه بفھمید که این نقاط کجا ھستند، کافی بدنبال نقاطی بگردید که درآنجا بـازار اخیـرا ریـزش یا صعود زیادی را از آن نقاط شروع کرده است. (که این نقطه می تواند یـک اصـلاح قیمتـی و یـا یـک محـدوده تثبیت قیمت باشد (اگر نقطه ای که اخیرا بازار ازآنجا ریزش بزرگی داشته یک محدوده تثبیت قیمتی (consolidation) بـود، و بخواھید روی یک پین بار ادامه دھنده صعودی ترید کنید باید مطمئن شوید که حد ضررتان را زیر پایین تـرین سویینگ لو که در طی مدت تثبیت قیمت وجود داشته قرار دھید. و اگر بخواھید روی یک پین بار ادامه دھنده نزولی ترید کنید باید مطمئن شوید که حد ضررتان را بالای بالا ترین سویینگ ھـایی کـه در طـی مـدت تثبیـت قیمت وجود داشته قرار دھید. اگــر آخــرین نقطــه ای کــه تریــدرھای بــانکی معاملاتــشان را در بــازار قــرارداده انــد یــک اصــلاح

قیمتی (retracement) باشد، و شما بخواھید روی یک پین بار صعودی ادامه دھنده معامله کنید باید مطمئن شوید که حد ضررتان را زیر سویینگ لویی که انتھای اصلاح قیمت را نشان می دھد قرار دھیـد . ھمـین طـور اگر بخواھید روی یک پین بار نزولی ادامه دھنده معاملـه کنیـد بایـد مطمـئن شـوید کـه حـد ضـررتان را بـالای سویینگ ھایی که انتھای اصلاح قیمت را نشان می دھد قرار دھید.

خوب حالا قبل از اینکه به فصل بعد این کتاب برویم ، می خواھم بگویم که می دانم یکی از مھمترین شکایتھایی که افراد نسبت به این روش دارند این است ، مقدار پولی کـه بایـد در ھـر معاملـه ریـسک کنیـد بیشتر از زمانی است که حد ضررتان را بالا یا پایین ھای و لو پین بار قرار می دادید. اما باید این را بدانیـد کـه قراردادن حد ضرر در بالا یا پایین ھای و لوی پین بار باعث می شود که نرخ برد شـما پـایین بیایـد و احتمـال عدم موفقیت معاملات شما بالا برود و شما با این به بازار فضای کافی بـرای حرکـت در جھـت مـد نظرتـان را نداده اید.

با قراردادن حد ضرر روی نقاط اخیری که معامله گران بانکی مقادیر زیـادی از معاملاتـشان را قـرار داده اند، شما به پین بار اجازه شانس معاملاتی و احتمال موفقیت بالاتری را می دھید به این خاطر که می دانید که اگر بازار بخواھد در جھت مورد نظر شکل گیری پین بار حرکت کند، بانکھا باید به بازار وارد شده و معاملات بیشتری را در بازار قرار دھند و فقط ھمین موضوع است می تواند قیمت را از مکان فعلی که دارد در آن درجـا می زند حرکت دھد .