روش مارتینگل چیست و چه عیب هایی دارد | مزیت مارتینگل

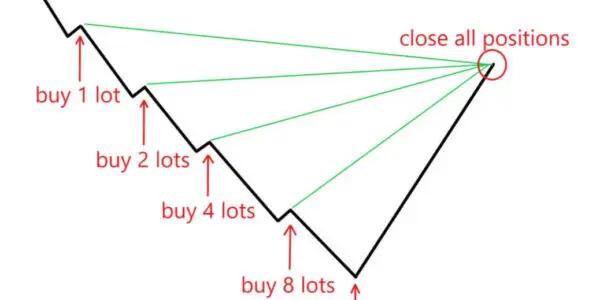

مارتینگل روشی است که توسط یک آمریکایی ابداع شد و بعداز آن توسط معامله گران مختلفی با روشهای گوناگون اجرا شد. طبق این روش شما سرمایه اولیه خود را به قسمتهای نامساوی (از توانهای عدد ۲) تقسیم می کنید و خرید خود را در قیمتهای مختلف بر مبنای این ضرایب انجام میدهید. فرض کنید شما 1 عدد سهم را باقیمت 100 تومان خریداری میکنید و انتظار رشد آن را دارید.ولی برخلاف انتظار قیمت آن 5% افت کرده و به 95 تومان می رسد. بر اساس روش مارتینگل شما باید در این قیمت ۲ عدد سهم جدید خریداری نمایید با این کار میانگین قیمت کل خرید شما به 96.7 تومان کاهش می یابد و در صورت رشد قیمت به بالای 96.7 تومان کل خرید شما سود آور می شود، درحالیکه قیمت هنوز به 100 تومان اولیه نرسیده است. حال اگر قیمت سهم به جای رشد مجدداً 5% دیگر افت نماید و به 90.25 تومان برسد، طبق استراتژی مارتینگل این بار شما باید ۲ برابر خرید قبلی یعنی ۴ سهم را در این قیمت خریداری کنید.با این کار میانگین قیمت تمامشده هر سهم شما به 93 تومان کاهش می یابد و در حالی که قیمت فعلی سهم در حال حاضر 10% نسبت به قیمت خرید اولیه شما کاهش داشته است، اگر فقط 3.5% رشد نماید کل خرید شما سودآور خواهد شد.

مزیت روش مارتینگل چیست ؟

مزیت روش مارتینگل این است که هنگامیکه قیمت سهم از قیمت خرید اولیه ما فاصله می گیرد و منفی میشود، میتوان با اجرای آن قبل از رسیدن قیمت سهم به قیمت خرید اولیه وارد سود شد، نه اینکه صبر کرد تا قیمت به قیمت خرید اولیه برسد و ما تازه از زیان خارج شویم،چه بسا در بسیاری از موارد ممکن است که قیمت سهم پس از افت به راحتی به قیمت های قبلی برنگردد و ما مجبور شویم از معامله ای که می توانست برای ما سود ده باشد، نهایتا با زیان خارج شویم.

اما این روش یک عیب کوچک هم دارد!

این روش توسط معامله گران بزرگی اجرا شده است و هرکدام از آنها با توجه به سیستم های معاملاتی خود و حد سود و حد ضررهای خود این روش را بومی سازی کرده اند. طبق این روش ما میتوانیم دفعات متعددی این کار را انجام دهیم و هر چه قیمت افت نماید میانگین قیمت خرید خود را به آن نزدیک کنیم اما نکته بسیار مهمی که وجود دارد این است که سرمایه ما نامحدود نیست و نمی توانیم تا ابد بر روی خرید قبلی خود ۲ برابر خرید جدید انجام دهیم و با گذشتن چند مرحله از این کار حجم خرید و سرمایه مورد نیاز برای آن به شدت افزایش پیدا می کند.

حالا چگونه عیب کوچک روش مارتینگل را بر طرف کنیم

باید مراحل انجام این کار را به اعداد مشخصی محدود کرد تا بتوان از عهده انجام آن بر آمد. توصیه می شود که مراحل خرید را به 3 مرحله کاهش داد، بدین صورت که سرمایه خود را به ۴ قسمت نامساوی تقسیم کنیم: 1 ،۲ ، 4 و ۸ در این روش به این اعداد ضرایب مارتینگل گفته می شود که همان توان های عدد ۲ هستند که در هر مرحله از خرید به کار برده میشوند یعنی کل سرمایه شما به 15 قسمت تقسیم شده و در هر مرحله از خرید یکی از این ضرایب استفاده می شود: مثلا 15 میلیون به 1 میلیون، ۲ میلیون، ۴ میلیون و ۸ میلیون تقسیم می شود با این تقسیم بندی شما در صورت کاهش قیمت خرید اولیه تان، بازه ی حد ضرر خود ر ا به 3 قسمت تقسیم می کنید و هر بار که قیمت به یکی از این 3 بخش میرسد، پله بعدی خرید خود را انجام می دهید.

در نتیجه هم حد ضرر را رعایت کرده اید و هم در صورت فعال نشدن آن و رشد قیمت سهم از هر قیمتی چه خرید اول و چه خرید آخر قیمت خرید شما بهینه شده است و با اولین رشد، کل خرید شما وارد سود می شود. این روش یک استراتژی منطقی برای بهینه کردن بهای تمام شده سهم در هنگام افت قیمت است و استفاده افراطی و نادرست از آن چیزی جز زیان را در پی نخواهد داشت. بهتر است از این روش برای سهامی که وضعیت بنیادی خوبی دارند و به دلایلی افت مقطعی را تجربه می کنند، استفاده شود.